Mục lục bài viết

- 1 Công văn số 999/CT-TTHT V/v: Chính sách thuế GTGT

- 1.1 Căn cứ Nghị định 71/2007/NĐ-CP ngày 03/5/2007 của Chính phủ

- 1.2 Căn cứ Thông tư số 219/2013/TT-BTC ngày 31/12/2013

- 1.3 Căn cứ Điều 86 Thông tư số 39/2018/TT-BTC ngày 25/03/2015 của Bộ Tài chính

- 1.4 Căn cứ Khoản 58 Điều 1 Thông tư 39/2018/TT-BTC

- 1.5 Căn cứ Khoản 7 Điều 3 Thông tư số 119/2014/TT-BTC ngày 25/8/2014 của Bộ Tài chính

- 1.6 Căn cứ các quy định nêu trên và nội dung tại công văn hỏi của Công ty

- 1.7 Các bài viết liên quan:

- 1.8 Mọi chi tiết xin liên hệ:

Công văn số 999/CT-TTHT V/v: Chính sách thuế GTGT

Kính gửi: Công ty TNHH BA Softech Việt Nam

(Đ/c: Số 12A-A, khu nhà thấp tầng; ô đất 10, KĐT Nam Trung Yên, P. Yên Hòa, Quận Cầu Giấy, TP. Hà Nội; MST: 0107969220)

Trả lời công văn số 01/CV-BAST đề ngày 20/11/2019 và nhận hồ sơ bổ sung ngày 05/12/2019 của Công ty TNHH BA Softtech Việt Nam (sau đây gọi là “Công ty”) hỏi về thuế GTGT.

Cục Thuế TP Hà Nội có ý kiến về chính sách thuế GTGT như sau:

Căn cứ Nghị định 71/2007/NĐ-CP ngày 03/5/2007 của Chính phủ

Quy định chi tiết và hướng dẫn thực hiện một số điều của Luật Công nghệ thông tin về công nghiệp công nghệ thông tin:

+ Tại Điều 3 quy định như sau:

Điều 3. Giải thích từ ngữ

Trong Nghị định này, các từ ngữ dưới đây được hiểu như sau:

- Sản phẩm phần mềm là phần mềm và tài liệu kèm theo được sản xuất và được thể hiện hay lưu trữ ở bất kỳ một dạng vật thể nào, có thể được mua bán hoặc chuyển giao cho đối tượng khác khai thác, sử dụng.

…

- Dịch vụ phần mềm là hoạt động trực tiếp hỗ trợ, phục vụ việc sản xuất, cài đặt, khai thác, sử dụng, nâng cấp, bảo hành, bảo trì phần mềm và các hoạt động tương tự khác liên quan đến phần mềm.

…

+ Tại Điều 9 quy định về các loại sản phẩm phần mềm và dịch vụ phần mềm như sau:

2. Các loại sản phẩm phần mềm bao gồm:

a) Phần mềm hệ thống;

b) Phần mềm ứng dụng;

c) Phần mềm tiện ích;

d) Phần mềm công cụ.

đ) Các phần mềm khác.

3. Các loại dịch vụ phần mềm bao gồm:

a) Dịch vụ quản trị, bảo hành, bảo trì hoạt động của phần mềm và hệ thống thông tin;

b) Dịch vụ tư vấn, đánh giá, thẩm định chất lượng phần mềm;

c) Dịch vụ tư vấn, xây dựng dự án phần mềm;

d) Dịch vụ tư vấn định giá phần mềm;

đ) Dịch vụ chuyển giao công nghệ phần mềm;

e) Dịch vụ tích hợp hệ thống;

g) Dịch vụ bảo đảm an toàn, an ninh cho sản phẩm phần mềm, hệ thống thông tin;

h) Dịch vụ phân phối, cung ứng sản phẩm phần mềm;

i) Các dịch vụ phần mềm khác,”

Căn cứ Thông tư số 219/2013/TT-BTC ngày 31/12/2013

Hướng dẫn thi hành Luật Thuế giá trị gia tăng và Nghị định số 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều Luật Thuế giá trị gia tăng:

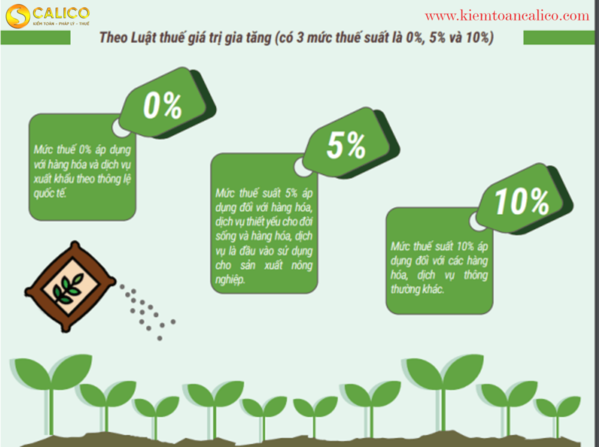

+ Tại Điều 4 quy định đối tượng không chịu thuế GTGT:

“21. …Phần mềm máy tính bao gồm sản phẩm phần mềm và dịch vụ phần mềm theo quy định của pháp luật ”

+ Tại khoản 1 Điều 8 quy định thời điểm xác định thuế GTGT

“1. Đối với bán hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.”

+ Tại Điều 9 quy định thuế suất 0%:

“1. Thuế suất 0%:

Áp dụng đối với hàng hóa, dịch vụ xuất khẩu; hoạt động xây dựng, lắp đặt công trình ở nước ngoài và ở trong khu phi thuế quan; vận tải quốc tế; hàng hóa, dịch vụ thuộc diện không chịu thuế GTGT khi xuất khẩu, trừ các trường hợp không áp dụng mức thuế suất 0% hướng dẫn tại khoản 3 Điều này.

…Hàng hóa, dịch vụ xuất khẩu là hàng hóa, dịch vụ được bán, cung ứng cho tổ chức, cá nhân ở nước ngoài và tiêu dùng ở ngoài Việt Nam; bán, cung ứng cho tổ chức, cá nhân trong khu phi thuế quan; hàng hóa, dịch vụ cung cấp cho khách hàng nước ngoài theo quy định của pháp luật.

a) Hàng hóa xuất khẩu bao gồm:

– Hàng hóa xuất khẩu ra nước ngoài, kể cả ủy thác xuất khẩu;

– Hàng hóa bán vào khu phi thuế quan theo quy định của Thủ tướng Chính phủ; hàng bán cho cửa hàng miễn thuế;

– Hàng hóa bán mà điểm giao, nhận hàng hóa ở ngoài Việt Nam;

– Phụ tùng, vật tư thay thế để sửa chữa, bảo dưỡng phương tiện, máy móc thiết bị cho bên nước ngoài và tiêu dùng ở ngoài Việt Nam;

– Các trường hợp được coi là xuất khẩu theo quy định của pháp luật:

- Hàng hóa gia công chuyển tiếp theo quy định của pháp luật thương mại về hoạt động mua, bán hàng hóa quốc tế và các hoạt động đại lý mua, bán, gia công hàng hóa với nước ngoài.

- Hàng hóa xuất khẩu tại chỗ theo quy định của pháp luật.

- Hàng hóa xuất khẩu để bán tại hội chợ, triển lãm ở nước ngoài….

2. Điều kiện áp dụng thuế suất 0%:

a) Đối với hàng hóa xuất khẩu:

- Có hợp đồng bán, gia công hàng hóa xuất khẩu; hợp đồng ủy thác xuất khẩu;

- Có chứng từ thanh toán tiền hàng hóa xuất khẩu qua ngân hàng và các chứng từ khác theo quy định của pháp luật;

- Có tờ khai hải quan theo quy định tại khoản 2 Điều 16 Thông tư này.…”

+ Tại Điều 10 quy định thuế suất 10%:

“Điều 11. Thuế suất 10%

Thuế suất 10% áp dụng đối với hàng hóa, dịch vụ không được quy định tại Điều 4, Điều 9 và Điều 10 Thông tư này….”

+ Tại Khoản 2 Điều 16 quy định chính sách thuế GTGT:

“Điều 16. Điều kiện khấu trừ, hoàn thuế đầu vào của hàng hóa, dịch vụ xuất khẩu

- Tờ khai hải quan đối với hàng hóa xuất khẩu đã làm xong thủ tục hải quan theo hướng dẫn của Bộ Tài chính về thủ tục hải quan; kiểm tra, giám sát hải quan; thuế xuất khẩu, thuế nhập khẩu và quản lý thuế đối với hàng hóa xuất khẩu, nhập khẩu.

…Riêng các trường hợp sau không cần tờ khai hải quan:

– Đối với cơ sở kinh doanh xuất khẩu dịch vụ, phần mềm qua phương tiện điện tử thì không cần có tờ khai hải quan. Cơ sở kinh doanh phải thực hiện đầy đủ các quy định về thủ tục xác nhận bên mua đã nhận được dịch vụ, phần mềm xuất khẩu qua phương tiện điện tử theo đúng quy định của pháp luật về thương mại điện tử…”

+ Tại Khoản 2 Điều 17 về chính sách thuế GTGT

Quy định điều kiện khấu trừ, hoàn thuế GTGT đầu vào đối với một số trường hợp hàng hóa được coi như xuất khẩu:

“2. Hàng hóa xuất khẩu tại chỗ theo quy định của pháp luật:

a) Hợp đồng mua bán hàng hóa hoặc hợp đồng gia công có chỉ định giao hàng tại Việt Nam;

b) Tờ khai hải quan hàng hóa xuất khẩu – nhập khẩu tại chỗ đã làm xong thủ tục hải quan;

c) Hóa đơn giá trị gia tăng hoặc hóa đơn xuất khẩu ghi rõ tên người mua phía nước ngoài, tên doanh nghiệp nhận hàng và địa điểm giao hàng tại Việt Nam;

d) Hàng hóa bán cho thương nhân nước ngoài nhưng giao hàng tại Việt Nam phải thanh toán qua ngân hàng bằng ngoại tệ tự do chuyển đổi. Chứng từ thanh toán qua ngân hàng theo hướng dẫn tại khoản 3 Điều 16 Thông tư này. Trường hợp người nhập khẩu tại chỗ được phía nước ngoài ủy quyền thanh toán cho người xuất khẩu tại chỗ thì đồng tiền thanh toán thực hiện theo quy định của pháp luật về ngoại hối.

đ) Hàng hóa xuất khẩu tại chỗ của doanh nghiệp có vốn đầu tư nước ngoài phải phù hợp với quy định tại giấy phép đầu tư.”

Căn cứ Điều 86 Thông tư số 39/2018/TT-BTC ngày 25/03/2015 của Bộ Tài chính

Quy định về thủ tục hải quan; kiểm tra, giám sát hải quan; thuế xuất khẩu, thuế nhập khẩu và quản lý thuế đối với hàng hoá xuất khẩu, nhập khẩu:

“Điều 86. Thủ tục hải quan đối với hàng hóa xuất khẩu, nhập khẩu tại chỗ

1. Hàng hóa xuất khẩu, nhập khẩu tại chỗ gồm:

a) Sản phẩm gia công; máy móc, thiết bị thuê hoặc mượn; nguyên liệu, vật tư dư thừa; phế liệu, phế phẩm thuộc hợp đồng gia công theo quy định tại khoản 3 Điều 32 Nghị định số 187/2013/NĐ-CP;

b) Hàng hóa mua bán giữa doanh nghiệp nội địa với doanh nghiệp chế xuất, doanh nghiệp trong khu phi thuế quan;

c) Hàng hóa mua bán giữa doanh nghiệp Việt Nam với tổ chức, cá nhân nước ngoài không có hiện diện tại Việt Nam và được thương nhân nước ngoài chỉ định giao, nhận hàng hóa với doanh nghiệp khác tại Việt Nam.

2. Thủ tục hải quan xuất khẩu, nhập khẩu tại chỗ thực hiện tại Chi cục Hải quan thuận tiện do người khai hải quan lựa chọn và theo quy định của từng loại hình…”

Căn cứ Khoản 58 Điều 1 Thông tư 39/2018/TT-BTC

Quy định sửa đổi, bổ sung một số điều tại Thông tư số 38/2015/TT-BTC ngày 25/3/2015 của Bộ trưởng Bộ Tài chính quy định về thủ tục hải quan; kiểm tra, giám sát hải quan; thuế xuất khẩu, thuế nhập khẩu và quản lý thuế đối với hàng hóa xuất khẩu, nhập khẩu:

“58. Khoản 3, 4, 5 Điều 86 được sửa đổi, bổ sung như sau:

“3. Hồ sơ hải quan

Hồ sơ hải quan hàng hóa xuất khẩu, nhập khẩu tại chỗ thực hiện theo quy định tại Điều 16 Thông tư này.

Trường hợp hàng hóa mua bán giữa doanh nghiệp nội địa và doanh nghiệp chế xuất, doanh nghiệp trong khu phi thuế quan thì người khai hải quan sử dụng hóa đơn giá trị gia tăng hoặc hóa đơn bán hàng theo quy định của Bộ Tài chính thay cho hóa đơn thương mại.

Riêng trường hợp cho thuê tài chính đối với doanh nghiệp chế xuất, doanh nghiệp trong khu phi thuế quan thì người khai hải quan không phải nộp hóa đơn thương mại hoặc hóa đơn GTGT hoặc hóa đơn bán hàng…”

Căn cứ Khoản 7 Điều 3 Thông tư số 119/2014/TT-BTC ngày 25/8/2014 của Bộ Tài chính

Quy định sửa đổi, bổ sung một số điều của một số Thông tư của Bộ Tài chính để cải cách, đơn giản các thủ tục hành chính về thuế, sửa đổi, bổ sung Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính về chính sách thuế GTGT như sau:

“7. Sửa đổi khoản 4 Điều 16 Thông tư số 219/2013/TT-BTC như sau:

“Hóa đơn thương mại. Ngày xác định doanh thu xuất khẩu để tính thuế là ngày xác nhận hoàn tất thủ tục Hải quan trên tờ khai hải quan”.

Căn cứ các quy định nêu trên và nội dung tại công văn hỏi của Công ty

Cục Thuế TP Hà Nội hướng dẫn về chính sách thuế GTGT như sau:

– Về việc xác định thuế suất thuế GTGT:

Trường hợp Công ty ký hợp đồng với tổ chức nước ngoài

Để thực hiện việc cung cấp sản phẩm phần mềm, sản phẩm phần cứng và dịch vụ lắp đặt phần cứng; các sản phẩm, dịch vụ nêu trên được chỉ định giao hàng và thực hiện tại Việt Nam thì:

– Đối với hoạt động cung cấp sản phẩm phần cứng:

Trường hợp Công ty xuất khẩu sản phẩm phần cứng theo hình thức xuất nhập khẩu tại chỗ theo quy định của pháp luật và đáp ứng các điều kiện quy định tại điểm 2 Điều 9 Thông tư 219/2013/TT-BTC thì thuộc đối tượng áp dụng thuế suất thuế GTGT 0%.

– Đối với hoạt động cung cấp sản phẩm phần mềm:

Trường hợp Công ty cung cấp các sản phẩm phần mềm, dịch vụ phần mềm cho tổ chức nước ngoài, hợp đồng, chỉ định Công ty giao và lắp đặt cho bên thứ ba tại Việt Nam, đáp ứng các điều kiện quy định tại Điều 9 Thông tư 219/2013/TT-BTC thì thuộc đối tượng áp dụng thuế suất thuế GTGT 0%.

Trường hợp hoạt động trên của Công ty không đáp ứng các điều kiện quy định tại Điều 9 Thông tư 219/2013/TT-BTC

Nếu hoạt động cung cấp các sản phẩm phần mềm, dịch vụ phần mềm thực hiện theo quy định tại Điều 3, Điều 9 Nghị định 71/2007/NĐ-CP của Chính phủ thì thuộc đối tượng không chịu thuế GTGT theo quy định tại Điều 4 Thông tư 219/2013/TT-BTC của Bộ Tài Chính.

– Đối với hoạt động cung cấp dịch vụ lắp đặt phần cứng:

Trường hợp Công ty cung cấp dịch vụ cho bên nước ngoài nhưng hợp đồng chỉ định Công ty thực hiện lắp đặt cho bên thứ ba tại Việt Nam thì không thuộc đối tượng áp dụng thuế suất thuế GTGT 0%, Công ty lập hóa đơn GTGT 10% theo quy định.

– Về thời điểm xác định doanh thu xuất khẩu để tính thuế:

Trường hợp Công ty lập hóa đơn thương mại cho sản phẩm phần cứng vào ngày 31/05/2019 nhưng ngày xác nhận, hoàn tất thủ tục trên tờ khai hải quan là ngày 06/11/2019 thì thời điểm kê khai thuế GTGT và thời điểm xác định doanh thu xuất khẩu để tính thuế GTGT là Quý 4 năm 2019 (trường hợp khai thuế GTGT theo quý).

Trong quá trình thực hiện nếu còn vướng mắc, đề nghị Công ty liên hệ Phòng Thanh tra – Kiểm tra thuế số 1 để được hướng dẫn cụ thể.

Cục Thuế TP Hà Nội trả lời để Công ty TNHH BA Softech Việt Nam được biết và thực hiện./.

Các bài viết liên quan:

- Thuế GTGT đối với dịch vụ cho doanh nghiệp chế xuất

- ĐÁNH THUẾ GTGT VỚI HÀNG HÓA PHỤC VỤ HOẠT ĐỘNG Y TẾ

Mọi chi tiết xin liên hệ:

- Hãng kiểm toán Calico

- Địa chỉ: Tầng 29, Tòa Đông, Lotte Center Hà Nội.

- Số 54 Liễu Giai, Phường Cống Vị, Quận Ba Đình, TP. Hà Nội

- VPGD: Phòng 2302, Tháp B, Toà nhà The Light, đường Tố Hữu, Phường Trung Văn, Quận Nam Từ Liêm, TP. Hà Nội.

- Hotline: 0966.246.800

- Email: calico.vn@gmail.com

- Website: kiemtoancalico.com | www.calico.vn