Mục lục bài viết

- 1 THUẾ GIÁ TRỊ GIA TĂNG LÀ GÌ?

- 2 ƯU NHƯỢC ĐIỂM CỦA THUẾ GTGT.

- 3 LUẬT THUẾ GIÁ TRỊ GIA TĂNG

- 4 THUẾ SUẤT THUẾ GTGT

- 5 KHẤU TRỪ THUẾ GIÁ TRỊ GIA TĂNG

- 6 PHƯƠNG PHÁP TÍNH THUẾ GTGT NHƯ THẾ NÀO?

- 7 KÊ KHAI THUẾ GTGT, NỘP THUẾ VÀ HOÀN THUẾ GIÁ TRỊ GIA TĂNG.

- 8 HOÀN THUẾ GIÁ TRỊ GIA TĂNG LÀ GÌ?

- 9 KẾT CHUYỂN THUẾ GTGT.

- 10 CÔNG TY UY TÍN VỀ TƯ VẤN THUẾ GTGT.

THUẾ GIÁ TRỊ GIA TĂNG LÀ GÌ?

Giá trị gia tăng là phần tăng thêm của một hàng hoá dịch vụ sản phẩm, do cơ sở sản xuất, chế biến, thương mại hoặc dịch vụ gọi chung là cơ sở KD tác động vào nguyên vật liệu thô hay hàng hoá, dịch vụ mua vào làm cho giá trị của chúng tăng lên. Nói cách khác, đây là số tiền chênh lệch giữa giá đầu ra với giá đầu vào do cơ sở KD tạo ra trong quá trình sản xuất hoặc kinh doanh. Hay đó là phần giá trị tăng thêm của hàng hoá, sản phẩm, dịch vụ phát triển trong quá trình từ sản xuất, từ lưu thông đến tiêu dùng.

Từ khái niệm về giá trị gia tăng và căn cứ theo Điều 2 Luật Thuế GTGT 2008, kiemtoancalico rút ra khái niệm về Thuế giá trị gia tăng như sau: Thuế GTGT là loại thuế gián thu được ghi dựa nhận trên phần giá trị tăng thêm của dịch vụ, hàng hoá phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng.

ƯU NHƯỢC ĐIỂM CỦA THUẾ GTGT.

Ưu điểm:

Thuế giá trị gia tăng không thu trùng lặp nên tạo ra được sự khích lệ hợp tác hoá, chuyên môn hoá nhằm tăng chất lượng, giảm giá của sản phẩm, thích hợp cho nền kinh tế sản xuất hàng hoá theo cơ chế thị trường.

Thuế giá trị gia tăng được áp dụng rộng rãi cho mọi cá nhân hay tổ chức có sử dụng sản phẩm, hàng hoá hoặc được cung cấp dịch vụ. nhờ vậy, tạo nguồn thu lớn cho NSNN

Thuế giá trị gia tăng chỉ được tính trên phần giá trị tăng thêm, không tính vào vốn vì thế tạo ra sự khuyến khích cho các cá nhân hay các tổ chức mạnh dạn góp phần đầu tư phát triển SXKD phù hợp với phương hướng phát triển kinh tế xã hội.

Thuế giá trị gia tăng là loại thuế được hoàn lại đối với hoạt động xuất khẩu nên có chức năng khuyến khích hoạt động sản xuất hàng xuất khẩu, tạo ra sự thuận lơi đối với hàng xuất khẩu. Giúp cho thị trường hàng xuất khẩu có thể cạnh tranh trên thương trường quốc tế

Thuế giá trị gia tăng bảo đảm sự công bằng giữa hàng hoá nhập khẩu và hàng hoá sản xuất trong nước. Bên cạnh đó nó còn kết hợp với thuế nhập khẩu giúp tăng giá vốn của hàng nhập khẩu vì vậy có tác dụng bảo vệ sxkd nội địa. Đối với cơ quan thuế, thuế giá trị gia tăng giúp chống thất thu thuế với hiệu quả cao, tạo ra sự kiểm soát lẫn nhau về thuế.

Thuế gia trị gia tăng làm tăng được tính tự giác trong việc thực hiện nghĩa vụ của người nộp thuế.

Việc khấu trừ thuế giá trị gia tăng đã nộp ở khâu đầu còn có chức năng tạo nên sự khích lệ cho việc chuyên môn hoá, hiện đại hoá sản xuất, DN tiếp tục đầu tư công cụ sản xuất mới để đưa vào sản xuất, hạ giá thành sản phẩm.

Nhược điểm:

Để quản lý thu thuế giá trị gia tăng mất rất nhiều chi phí.

Thuế giá trị gia tăng có ít thuế suất nên tính chất điều tiết của thuế không thực sự cao. Người dùng có thu nhập cho dù thấp hay cao đều phải chịu mức thuế như nhau.

Thuế giá trị gia tăng không bảo đảm sự công bằng trong chính sách khích lệ giữa người giàu và người nghèo.

Các đặc điểm của thuế GTGT.

Chính vì Thuế giá trị gia tăng là một loại thuế độc lập nên Kiểm toán Calico đưa ra những đặc điểm riêng của Thuế GTGT như sau:

Thuế GTGT là loại thuế gián thu.

Thuế gtgt là một loại thuế gián thu đánh trên phần giá trị tăng thêm của dịch vụ, hàng hoá. Thuế giá trị gia tăng còn phát sinh đến khâu cuối cùng là tiêu dùng. Người tiêu dùng sẽ là người trả phần thuế này.

Thuế GTGT là thuế có đối tượng chịu thuế lớn.

Hầu như tất cả mọi người trong xã hội đều phải chịu thuế giá trị gia tăng. Việc áp dụng loại thuế này trên toàn bộ lãnh thổ đối với mọi đối tượng chứng tỏ sự công bằng của thuế. Qua đó Nhà nước cũng thể hiện được thái độ đối với các loại tiêu dùng trong xã hội.

Khi hạn chế việc trả tiền thuế hoặc khuyến khích tiêu dùng. Mức thuế suất thấp nhất sẽ không được áp dụng.

Thuế GTGT là loại thuế chỉ tính trên phần giá trị tăng thêm.

Chỉ tính trên phần giá trị tăng thêm của hàng hóa, dịch vụ là điểm đặc biệt cơ bản nhất để phân biệt thuế giá trị gia tăng với những loại thuế gián thu khác. Thuế giá trị gia tăng xuyên suốt, song hành từ quá trình sản xuất đến quá trình lưu thông hàng hóa và cả quá trình tiêu dùng.

Tiền thuế phải nộp sẽ tùy thuộc vào từng giai đoạn đánh thuế.

Vì thuế GTGT đánh trên diện rộng và có mặt ở tất cả các khâu từ sản xuất cho tới lưu thông. Ở mỗi giai đoạn khác thì số thuế giá trị gia tăng khác nhau. Từ giai đoạn sản xuất đến giai đoạn lưu thông thì sẽ có số thuế GTGT khác với giai đoạn lưu thông đến giai đoạn tiêu dùng. Số tiền thuế cuối cùng chính là tổng số Thuế của hàng hóa, dịch vụ mà người mua phải trả.

Thuế giá trị gia tăng có vai trò gì?

- Điều tiết thu nhập của cá nhân, tổ chức sự dụng hàng hóa, dịch vụ chịu thuế GTGT.

- Đóng góp nguồn thu lớn và ổn định cho NSNN.

- Khuyến khích hoạt động xuất khẩu hàng hóa dịch vụ.

- Thúc đẩy thực hiện chế độ hạch toán, sử dụng hóa đơn.

LUẬT THUẾ GIÁ TRỊ GIA TĂNG

Các văn bản pháp lý xây dựng hệ thống Luật thuế Giá trị gia tăng:

Về Luật:

- Luật thuế GTGT số 13/2008/QH12 Quốc Hội ban hành ngày 03/06/2008.

- Luật số 31/2013/QH13 Quốc Hội ban hành ngày 19/06/2013.

- Luật số 71/2014/QH13 Quốc Hội ban hành ngày 26/11/2014.

- Luật số 106/2016/QH13 Quốc Hội ban hành ngày 06/04/2016.

Về Nghị định:

- Nghị định số 92/2013/NĐ-CP Chính phủ ban hành ngày 13 tháng 08 năm 2013.

- Nghị định số 209/2013/NĐ-CP Chính phủ ban hành ngày 18/12/2013.

- Nghị định số 91/2014/NĐ-CP Chính phủ ban hành ngày 01/10/2014.

- Nghị định số 12/2015/NĐ-CP được Chính phủ ban hành ngày 12 tháng 02 năm 2015.

- Nghị định số 100/2016/NĐ-CP Chính phủ ban hành ngày 01/07/2016.

Về Thông tư:

- Thông tư số 219/2013/TT-BTC Bộ tài chính ban hành ngày 31 tháng 12 năm 2013.

- Thông tư 141/2013/TT-BTC Bộ tài chính ban hành ngày 16 tháng 10 năm 2013.

- Thông tư 151/2014/TT-BTC Bộ tài chính ban hành ngày 10 tháng 10 năm 2014.

- Thông tư 193/2015/TT-BTC Bộ tài chính ban hành ngày 24 tháng 11 năm 2015.

- Thông tư 26/2015/TT-BTC Bộ tài chính ban hành ngày 27 tháng 02 năm 2015.

- Thông tư 99/2016/TT-BTC Bộ tài chính ban hành ngày 29 tháng 6 năm 2016.

- Thông tư 130/2016/TT-BTC Bộ tài chính ban hành ngày ngày 12 tháng 8 năm 2016.

THUẾ SUẤT THUẾ GTGT

Mức thuế suất thuế GTGT được quy định và tính hợp lý của việc quy định thuế suất thuế GTGT.

Mức thuế nộp (tính bằng tỉ lệ %) trên một đơn vị khối lượng chịu thuế gọi là thuế suất. Định mức thu thuế tính bằng tỉ lệ % dựa trên giá trị tài sản chịu thuế hoặc khối lượng thu nhập.

Khi luật thuế giá trị gia tăng được ban hành, các quốc gia thường chọn thực hiện chế độ một mức thuế suất hoặc nhiều mức thuế suất (không tính mức thuế suất 0% áp dụng đối với hàng xuất khẩu). Thuế suất thuế GTGT khi ban hành thường căn cứ vào những tiêu chí cơ bản:

- Thứ nhất, khi mức thuế suất được ban hành cần phải đem lại nguồn thu ổn định và chiếm tỉ trọng mong muốn cho tổng thu của NSNN.

- Thứ hai, vì là loại thuế tiêu dùng nên mức thuế suất phải định hướng được tiêu dùng trong dân cư.

- Thứ ba, Nhà nước thực hiện những chính sách nhằm khích lệ, thay đổi đầu tư trong nền kinh tế. mức thuế suất áp dụng cho hàng hóa thuộc diện chịu thuế.

Các mức thuế suất:

Hiện nay, Luật thuế GTGT đang áp dung 3 mức thuế suất: 0%, 5% và 10%, Nhật Bản, Hàn Quốc, Singapore, Brazin… cũng thuộc trường hợp áp dụng nhiều mức thuế suất khác nhau giống Việt Nam… Việc áp dụng ba mức thuế suất khác nhau này nhằm giải quyết khoảng cách giữa các thuế suất và cũng tạo tiền đề cho việc tiến tới áp dụng một mức thuế suất trong giai đoạn tới.

*Mức thuế suất 10%

Các hàng hóa, dịch vụ thông thường được được áp dụng mức thuế suất 10%; mức này có thể coi là mức thuế suất chuẩn, áp dụng phổ biến nhất. Luật thuế GTGT quy định tại mục 3 Điều 8 là các hàng hóa; dịch vụ không thuộc diện chịu mức thuế 0% và 5% thì chịu mức thuế suất 10%.

*Thuế suất 0%.

Hàng hóa, dịch vụ xuất khẩu là đối tượng áp dụng mức thuế suất 0%. Mức thuế này không phân biệt hình thức hay đối tượng khi xuất khẩu. Mức thuế suất này được áp dụng chocả hoạt động xuất khẩu tại chỗ. Những dịch vụ xuất khẩu khi đáp ứng đủ điều kiện pháp luật cũng là đối tượng được áp dụng.

Để hạn chế hết mức khả năng gian lận thuế GTGT áp dụng đối với hoạt động xuất khẩu; pháp luật quy định hàng hóa, dịch vụ xuất khẩu phải dựa trên cơ sở có chứng từ thanh toán qua ngân hàng và có hợp đồng.

*Mức thuế suất 5%

Hàng hóa, dịch vụ ưu đãi, khuyến khích phát triển; đầu tư là đối tượng được áp dụng mức thuế suất 5%. Các sản phẩm thiết yếu, dịch vụ công cộng; các sản phẩm công nghiệp nặng hoặc công nghiệp phục vụ nông nghiệp… đều trong diện ưu đãi, khuyến khích phát triển.

Về các đối tượng hưởng thuế suất 5% được Luật thuế GTGT quy định cụ thể ở Khoản 2 Điều 8. Diện cần ưu tiên phát triển; phục vụ cho nhu cầu thiết yếu của xã hội đều là những đối tượng được quy định trong khoản luật này.

Trường hợp: “Bán, cho thuê, cho thuê mua nhà ở xã hội theo quy định của Luật nhà ở.” cũng được nêu rõ trong Luật thuế GTGT sửa đổi năm 2013.

3 nhóm mặt hàng thuộc diện áp dụng thuế giá trị gia tăng thuế suất 5% sang đối tượng không chịu thuế giá trị gia tăng là: Máy móc, thiết bị chuyên dụng phục vụ trong sản xuất nông nghiệp; Phân bón; Thức ăn gia súc, gia cầm, vật nuôi. 2 nhóm mặt hàng này được thay đổi theo Luật sửa đổi; bổ sung một số điều của các luật thuế 2014; có hiệu lực từ ngày 01/01/2015

KHẤU TRỪ THUẾ GIÁ TRỊ GIA TĂNG

Trong quá trình thực hiện dịch vụ kiểm toán BCTC chúng tôi nhận được rất nhiều câu hỏi như khấu trừ thuế giá trị gia tăng là gì? Vì sao phải khấu trừ thuế giá trị gia tăng?…Hãy cùng kiemtoancalico tìm lời giải đáp nhé!

Khấu trừ thuế là gì?

Khấu trừ thuế giá trị gia tăng là việc doanh nghiệp xác định số thuế giá trị gia tăng cần phải nộp vào NSNN dựa trên cơ sở lấy số thuế giá trị gia tằng đầu ra trừ đi số thuế giá trị gia tăng đầu vào.

Nói một cách rõ ràng hơn, khi DN mua hàng hóa thì phải chịu mức thuế giá trị gia tăng cho hàng hóa gọi là thuế giá trị gia tăng đầu vào. Nhưng khi DN đem hàng hóa đó đi bán lại thì người mua hàng tiếp theo đó sẽ chịu mức thuế giá trị gia tăng tính trên giá trị của hàng hóa đó gọi là thuế giá trị gia tăng đầu ra.

Khi đó, số thuế giá trị gia tăng mà DN mua hàng ban đầu cần phải nộp sẽ được tính bằng công thức: thuế GTGT đầu ra – thuế GTGT đầu vào.

Bản chất của thuế GTGT là đánh vào người sử dụng dịch vụ, sản phẩm cuối cùng; tránh trường hợp trùng lặp khi cùng một món hàng nhưng lại bị thu thuế nhiều lần. Vì vậy mới cần đến hoạt động khấu trừ thuế.

Khấu trừ thuế giá trị gia tăng để làm gì?

- Nhằm xác định số thuế giá trị gia tăng cần nộp cho từng chủ thể; từng khâu trong quy trình sản xuất cho đến lưu thông hàng hóa tránh xảy ra việc thất thu thuế.

- Giúp bảo đảm bản chất của thuế giá trị gia tăng là đánh chủ yếu vào người tiêu dùng dịch vụ, sản phẩm cuối cùng.

PHƯƠNG PHÁP TÍNH THUẾ GTGT NHƯ THẾ NÀO?

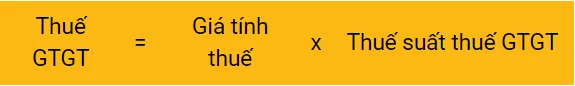

Công thức xác định thuế GTGT

Giá tính Thuế

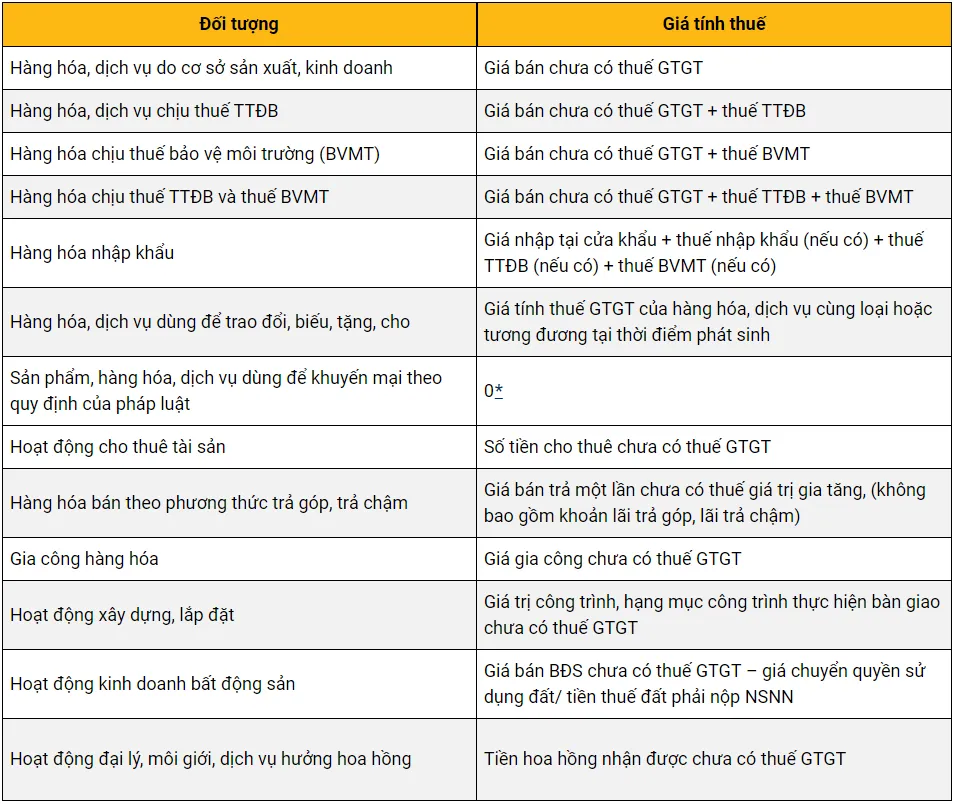

Có 2 phương pháp để tính thuế GTGT là phương pháp tính trực tiếp trên GTGT và phương pháp khấu trừ thuế GTGT.

Công thức phương pháp khấu trừ là:

Số thuế gia trị gia tăng phải nộp theo phương pháp khấu trừ thuế bằng số thuế GTGT đầu ra trừ số thuế GTGT được khấu trừ

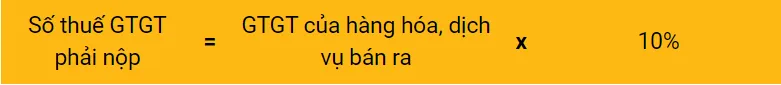

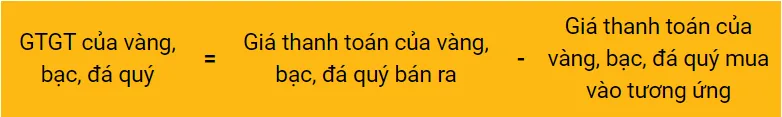

Công thức phương pháp trực tiếp là:

Số thuế giá trị gia tăng phải nộp theo phương pháp tính trực tiếp trên giá trị gia tăng bằng tỷ lệ % x với doanh thu.

Trên là 2 công thức mà Công ty kiểm toán Calico đã đưa ra cho bạn để có thể áp dụng trong quá trình tính thuế GTGT. Để được tư vấn cụ thể hơn về Thuế GTGT hãy liên hệ với chúng tôi qua website: kiemtoancalico.com

KÊ KHAI THUẾ GTGT, NỘP THUẾ VÀ HOÀN THUẾ GIÁ TRỊ GIA TĂNG.

Những trường hợp không phải kê khai, tính nộp thuế đã được kiemtoancalico liệt kê:

Các khoản thu về từ tiền chuyển nhượng quyền phát thải, tiền thưởng, tiền hỗ trợ, bồi thường bằng tiền; và các khoản thu tài chính khác; trừ những trường hợp nhận tiền để thực hiện dịch vụ như sửa khuyến mại, quảng cáo, chữa, bảo hành.

Cá nhân, tổ chức, cá nhân sản xuất, kinh doanh tại Việt Nam mua dịch vụ của tổ chức nước ngoài không có cơ sở thường trú tại Việt Nam; cá nhân ở nước ngoài là đối tượng không cư trú tại Việt Nam; bao gồm các trường hợp: sửa chữa máy móc; phương tiện vận tải; thiết bị (bao gồm cả vật tư, phụ tùng thay thế); tiếp thị; quảng cáo; xúc tiến thương mại và đầu tư; môi giới đào tạo; bán hàng hóa, cung cấp dịch vụ ra nước ngoài; chia cước dịch vụ viễn thông, bưu chính; quốc tế giữa Việt Nam với nước ngoài mà các dịch vụ này được thực hiện ở ngoài Việt Nam

Hợp tác xã, Doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp khấu trừ bán thủy sản; hải sản; sản phẩm trồng trọt, chăn nuôi chỉ qua sơ chế thông thường hoặc chưa qua chế biến cho doanh nghiệp; hợp tác xã ở khâu kinh doanh thương mại.

Kinh doanh hàng hóa, sản xuất, dịch vụ chịu thuế GTGT, chuyển nhượng dự án để đầu tư.

Tài sản cố định được điều chuyển theo giá trị ghi trên sổ sách giữa công ty con và công ty mẹ hay giữa công ty mẹ cùng các đơn vị thành viên.

Thành lập doanh nghiệp bằng góp vốn tài sản

Việc bán hàng hóa, dịch vụ của cơ sở kinh doanh không liên quan đến các khoản thu hộ

Phía nước ngoài trả lại hàng hóa nhập khẩu đã xuất khẩu

Kê khai thuế GTGT và nộp thuế GTGT

Cơ quan thuế quản lý trực tiếp là địa điểm nộp hồ sơ khai thuế giá trị gia tăng. Cần hỗ trợ về dịch vụ kiểm toán cũng như tư vấn về Thuế GTGT liên hệ với kiemtoancalico tại đây

Kỳ khai thuế

- Khai thuế GTGT theo tháng: Áp dụng cho những đối tượng không thuộc đối tượng khai thuế giá trị gia tăng theo quý; tạm tính theo từng lần phát sinh và theo từng lần phát sinh.

- Khai thuế GTGT theo quý: Áp dụng cho cá nhân nộp thuế GTGT có tổng doanh thu từ cung cấp dịch vụ và bán hàng hoá của năm trước liền kề từ 50 tỷ đồng trở xuống.

- Khai thuế GTGT tạm tính theo từng lần phát sinh đối với hoạt động bán hàng vãng lai; kinh doanh xây dựng, lắp đặt, chuyển nhượng BĐS ngoại tỉnh.

- Khai thuế GTGT theo phương pháp trực tiếp trên doanh số của người kinh doanh không thường xuyên cho từng lần phát sinh.

HOÀN THUẾ GIÁ TRỊ GIA TĂNG LÀ GÌ?

Cơ sở KD trong quý đối với trường hợp kê khai theo quý; trong tháng đối với trường hợp kê khai theo tháng có dịch vụ; hàng hóa xuất khẩu có số thuế giá trị gia tăng đầu vào chưa được khấu trừ từ 300 triệu đồng trở lên xảy ra 2 trường hợp như sau:

Trường hợp 1:

- Được khấu trừ vào tháng, quý tiếp theo nếu như trong tháng; trong quý số thuế giá trị gia tăng đầu vào chưa được khấu trừ chưa đủ 300 triệu đồng.

Trường hợp 2:

- Cơ sở KD được hoàn thuế khi vừa có hàng hóa, dịch vụ xuất khẩu; dịch vụ tiêu thụ nội địa nếu sau khi bù trừ với số thuế phải nộp; số thuế GTGT đầu vào chưa được khấu trừ của dịch vụ; hàng hóa xuất khẩu còn lại từ 300 triệu đồng trở lên.

Hoàn thuế GTGT cho đối tượng nộp thuế GTGT theo phương pháp khấu trừ có dự án đầu tư mới (trừ dự án đầu tư xây dựng nhà để bán); chưa đăng ký kinh doanh; Cơ sở KD đang hoạt động thuộc; chưa đăng ký thuế; đang trong giai đoạn đầu tư chưa đi vào hoạt động thì số thuế GTGT đầu vào bù trừ với số thuế GTGT phải nộp của hoạt động kinh doanh sản xuất tại trụ sở chính; sau khi bù trừ nếu số thuế GTGT của dịch vụ; hàng hóa mua vào cho đầu tư còn lại từ 300 triệu đồng trở lên.

Doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp khấu trừ chuyển đổi doanh nghiệp, hợp nhất; chuyển đổi sở hữu, sáp nhập, chia, tách, phá sản, chấm dứt hoạt động; giải thể có số thuế GTGT đầu vào chưa được khấu trừ hết hoặc nộp thừa.

Hoàn thuế giá trị gia tăng với các trường hợp viện trợ nhân đạo; Các dự án viện trợ không hoàn lại hoặc sử dụng nguồn vốn hỗ trợ phát triển chính thức (ODA) không hoàn lại.

Hoàn số thuế GTGT đã trả ghi trên hóa đơn GTGT hoặc trên chứng từ thanh toán ghi giá thanh toán đã có thuế GTGT cho đối tượng được hưởng ưu đãi theo luật định về ưu đãi miễn trừ ngoại giao khi mua dịch vụ; hàng hóa tại Việt Nam để sử dụng.

KẾT CHUYỂN THUẾ GTGT.

Kết chuyển thuế GTGT là nghiệp vụ kế toán mà theo luật thì DN phải thực hiện định kỳ. Mỗi tháng, kế toán cân đối hóa đơn đầu ra; hóa đơn đầu vào và căn cứ vào mức thuế suất thuế GTGT để lên tờ khai. Sau đó kế toán sẽ thực hiện việc kết chuyển thuế GTGT để tính ra số thuế GTGT còn được khấu trừ chuyển sang kỳ sau hoặc số thuế GTGT phải nộp vào NSNN.

Kết chuyển thuế GTGT để làm gì?

- Kết chuyển thuế giá trị gia tăng nhằm mục đích để đẩy một trong hai TK 3331 hoặc 1331 không còn số dư. Nếu tài khoản đó ghi bên Nợ thì khi đặt bút toán kết chuyển tài khoản đó sẽ ghi bên Có.

- Để lấy số tiền đưa vào bút toán kết chuyển; kế toán đảm nhiệm cần phải so sánh số tiền thuế tổng hợp được trên tài khoản 3331 và 133; lấy số tiền nào ít hơn đặt vào bút toán kết chuyển.

- Kiểm tra tính hợp lý bằng cách xem dư nợ tài khoản 133 trên phần mềm kế toán dư có tài khoản 3331 trong định khoản có khớp với chỉ tiêu 30 trên HTKK hay không hoặc có bằng chỉ tiêu 43 trên HTKK hay không. Điều chỉnh lại cho hợp lý trong trường hợp nếu không cần tìm ra nguyên nhân lệch có thể do hạch toán hoặc do sai ở việc kê khai.

Kết chuyển thuế GTGT cuối kỳ có những nguyên tắc gì?

Thực hiện kết chuyển thuế GTGT đối với những doanh nghiệp nộp thuế GTGT theo phương pháp khấu trừ.

Kết chuyển thuế GTGT cuối kỳ chính là việc bù trừ giữa số thuế giá trị gia tăng đầu ra doanh nghiệp cần phải nộp với số thuế GTGT đầu vào doanh nghiệp được khấu trừ.

Có 2 trường hợp xảy ra:

Trường hợp 1: Số chênh lệch phải nộp -> Nếu đầu vào nhỏ hơn đầu ra thì sẽ được khấu trừ hết đầu vào.

Trường hợp 2: Chuyển kỳ sau khấu trừ tiếp số chênh lệch còn được khấu trừ -> Nếu đầu vào nhỏ hơn đầu ra thì sẽ được khấu trừ hết đầu ra.

CÔNG TY UY TÍN VỀ TƯ VẤN THUẾ GTGT.

Trong quá trình thực hiện dịch Dịch vụ kiểm toán BCTC cũng như tư vấn Thuế. Hãng kiểm toán Calico đã trả lời được rất nhiều câu hỏi cũng như giải quyết được rất nhiều vướng mắc cho các Doanh nghiệp. Với lực lượng kiểm toán viên, chuyên viên có trình độ, kinh nghiệm chuyên môn cao sự hiểu biết về Luật Thuế. Công ty Hãng kiểm toán Calico tự tin là đơn vị hàng đầu luôn cung cấp cho khách hàng những dịch vụ tốt nhất về Kiểm toàn và Thuế