Việc xuất hóa đơn của các Cơ sở lưu trú ở Việt Nam cần tuân thủ các quy định gì? Chính sách thuế nhà thầu nước ngoài có những điểm gì cần lưu ý? Bài viết sau sẽ hướng dẫn các bạn các quy định về việc Xuất hóa đơn của các Cơ sở lưu trú ở Việt Nam và thuế nhà thầu đối với hoạt động đặt phòng trực tuyếntheo hướng dẫn tại Công văn số 2978/TCT-CS ngày 06 tháng 07 năm 2017, cụ thể như sau:

-

Mục lục bài viết

- 1 Về chính sách thuế nhà thầu nước ngoài.

- 2 – Tại khoản 3, Điều 20 Thông tư số 156/2013/TT-BTC ngày 6/11/2013 của Bộ Tài chính hướng dẫn về quản lý thuế quy định

- 3 Căn cứ quy định trên, Cơ sở lưu trú có trách nhiệm khai, nộp thuế thay cho NTNN theo các quy định nêu trên. Trong quá trình thực hiện, yêu cầu các Cục Thuế rà soát, hỗ trợ các Cơ sở lưu trú trong việc xác định nghĩa vụ thuế và kê khai, nộp thuế theo quy định, cụ thể:

- 4 Về việc xuất hóa đơn của các Cơ sở lưu trú.

- 4.1 – Căn cứ điểm a khoản 1 Điều 16 Thông tư số 39/2014/TT-BTC ngày 31/3/2014 của Bộ Tài chính quy định về lập hóa đơn:

- 4.2 – Căn cứ khoản 2 Điều 16 Thông tư số 39/2014/TT-BTC nêu trên quy định về ngày lập hóa đơn đối với cung ứng dịch vụ:

- 4.3 Ngày lập hóa đơn đối với xây dựng, lắp đặt là thời điểm nghiệm thu, bàn giao công trình, hạng mục công trình, khối lượng xây dựng, lắp đặt hoàn thành, không phân biệt đã thu được tiền hay chưa thu được tiền.

- 4.4 Ngày lập hóa đơn đối với hàng hóa, dịch vụ xuất khẩu do người xuất khẩu tự xác định phù hợp với thỏa thuận giữa người xuất khẩu và người nhập khẩu. Ngày xác định doanh thu xuất khẩu để tính thuế là ngày xác nhận hoàn tất thủ tục hải quan trên tờ khai hải quan.

- 4.5 – Căn cứ điểm d, khoản 2 Điều 26 Thông tư số 39/2014/TT-BTC quy định về nghĩa vụ của tổ chức, cá nhân bán hàng hóa, dịch vụ:

- 4.6 – Căn cứ khoản 1, Điều 15 Thông tư hợp nhất số 16/VBHN-BTC ngày 17/6/2015 của Bộ Tài chính quy định về điều kiện khấu trừ thuế giá trị gia tăng đầu vào:

- 4.7 – Căn cứ Điều 6 Thông tư hợp nhất số 26/VBHN-BTC ngày 14/9/2015 của Bộ Tài chính quy định về các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế.

- 5 Căn cứ các quy định trên, do khách hàng là người trực tiếp sử dụng dịch vụ phòng của các Cơ sở lưu trú, NTNN chỉ là đơn vị trung gian môi giới đặt phòng hưởng hoa hồng nên Cơ sở lưu trú có trách nhiệm lập hóa đơn giao cho khách hàng theo giá bán đã bao gồm cả tiền hoa hồng phải trả cho NTNN. Cơ sở lưu trú được tính vào chi phí được trừ khi tính thuế TNDN đối với khoản tiền hoa hồng trả cho NTNN và được khấu trừ số thuế GTGT nộp hộ NTNN theo quy định hiện hành.

Về chính sách thuế nhà thầu nước ngoài.

– Thực hiện theo hướng dẫn tại công văn số 848/BTC-TCT ngày 18/1/2017 của Bộ Tài chính, cụ thể như sau:

1. Về nghĩa vụ thuế.

Công ty có trụ sở tại nước ngoài kinh doanh đặt phòng tại Việt Nam theo hình thức trực tuyến (NTNN) như Agoda.com; Traveloka.com; Booking.com; Expedia.com; … không đáp ứng điều kiện nộp thuế GTGT theo phương pháp khấu trừ, nộp thuế TNDN trên cơ sở kê khai doanh thu chi phí để xác định thu nhập chịu thuế TNDN khi ký kết hợp đồng với các Cơ sở lưu trú ở Việt Nam (như khách sạn, nhà nghỉ) thì thực hiện nộp thuế GTGT, thuế TNDN theo tỷ lệ % trên doanh thu hoa hồng được hưởng theo quy định tại điểm a khoản 2 Điều 12 và điểm a khoản 2 Điều 13 Thông tư số 60/2012/TT-BTC ngày 12/4/2012 và Thông tư số 103/2014/TT-BTC ngày 6/8/2014 của Bộ Tài chính hướng dẫn nghĩa vụ thuế áp dụng đối với tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam, cụ thể:

– Tỷ lệ % để tính thuế GTGT trên doanh thu được hưởng là 5%.

– Tỷ lệ % để tính thuế TNDN trên doanh thu được hưởng là 5%.

-

Về nghĩa vụ khai, nộp thuế.

– Tại khoản 3, Điều 20 Thông tư số 156/2013/TT-BTC ngày 6/11/2013 của Bộ Tài chính hướng dẫn về quản lý thuế quy định

“3. Khai thuế đối với trường hợp nộp thuế GTGT tính trực tiếp trên GTGT, nộp thuế TNDN theo tỷ lệ % tính trên doanh thu

a) Khai thuế đối vớitrường hợpnộp thuế GTGT tính trực tiếp trên GTGT, nộp thuế TNDN theo tỷ lệ % tính trên doanh thu là loại khai theo lần phát sinh thanh toán tiền cho nhà thầu nước ngoài và khai quyết toán khi kết thúc hợp đồng nhà thầu.

Trường hợp bên Việt Nam thanh toán cho Nhà thầu nước ngoài nhiều lần trong tháng thì có thể đăng ký khai thuế theo tháng thay cho việc khai theo từng lần phát sinh thanh toán tiền cho Nhà thầu nước ngoài.

– Bên Việt Nam ký hợp đồng với Nhà thầu nước ngoài khấu trừ và nộp thuế thay cho Nhà thầu nước ngoài và nộp hồ sơ khai thuế, hồ sơ khai quyết toán thuế cho cơ quan thuế quản lý trực tiếp của bên Việt Nam”.

Căn cứ quy định trên, Cơ sở lưu trú có trách nhiệm khai, nộp thuế thay cho NTNN theo các quy định nêu trên. Trong quá trình thực hiện, yêu cầu các Cục Thuế rà soát, hỗ trợ các Cơ sở lưu trú trong việc xác định nghĩa vụ thuế và kê khai, nộp thuế theo quy định, cụ thể:

- Trường hợp khách hàng thuê phòng trả tiền trực tiếp cho Cơ sở lưu trú ở Việt Nam, sau đó Cơ sở lưu trú trả tiền hoa hồng môi giới đặt phòng cho NTNN thì Cơ sở lưu trú có trách nhiệm khai, nộp thuế thay cho NTNN.

- Trường hợp khách hàng thuê phòng trả tiền trực tiếp cho NTNN, sau đó NTNN chuyển tiền phòng cho Cơ sở lưu trú và giữ lại tiền hoa hồng được hưởng thì:

+ Đối với trường hợp Cơ sở lưu trú và NTNN đã ký hợp đồng thì đề nghị Cục Thuế yêu cầu Cơ sở lưu trú có trách nhiệm thông báo cho NTNN biết nghĩa vụ thuế và khai, nộp thuế nhà thầu thay NTNN.

+ Đối với trường hợp Cơ sở lưu trú và NTNN chưa ký hợp đồng thì đề nghị Cục Thuế lưu ý Cơ sởlưu trú phải xác định rõ nghĩa vụ thuế của NTNN khi ký hợp đồng và Cơ sở lưu trú có trách nhiệm khai, nộp thuế nhà thầu thay cho NTNN.”

-

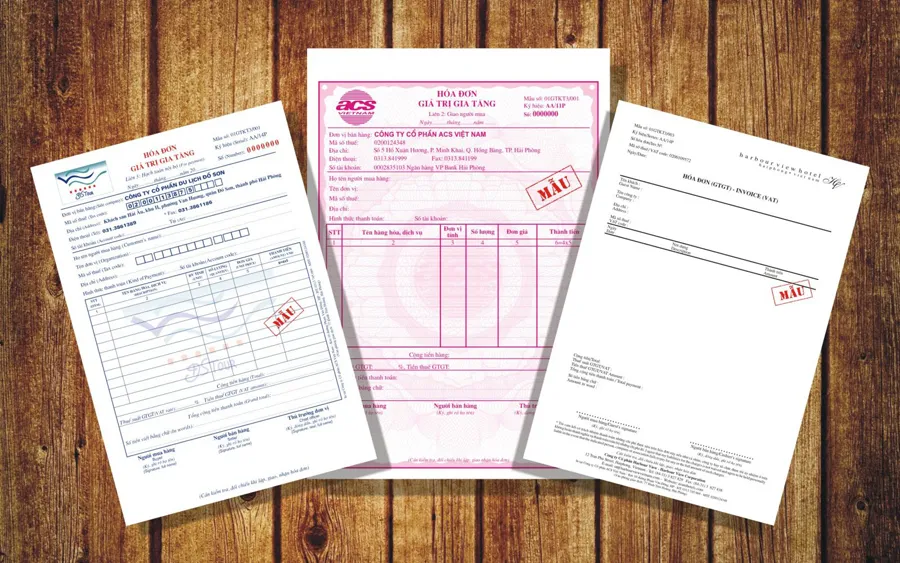

Về việc xuất hóa đơn của các Cơ sở lưu trú.

– Căn cứ điểm a khoản 1 Điều 16 Thông tư số 39/2014/TT-BTC ngày 31/3/2014 của Bộ Tài chính quy định về lập hóa đơn:

Điều 16. Lập hóa đơn

- Nguyên tắc lập hóa đơn

a) Tổ chức, hộ, cá nhân kinh doanh chỉ được lập và giao cho người mua hàng hóa, dịch vụ các loại hóa đơn theo hướng dẫn tại Thông tư này.

– Căn cứ khoản 2 Điều 16 Thông tư số 39/2014/TT-BTC nêu trên quy định về ngày lập hóa đơn đối với cung ứng dịch vụ:

- Cách lập một số tiêu thức cụ thể trên hóa đơn

a) Tiêu thức “Ngày tháng năm” lập hóa đơn

Ngày lập hóa đơn đối với bán hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

Ngày lập hóa đơn đối với cung ứng dịch vụ là ngày hoàn thành việc cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền. Trường hợp tổ chức cung ứng dịch vụ thực hiện thu tiền trước hoặc trong khi cung ứng dịch vụ thì ngày lập hóa đơn là ngày thu tiền.

Ngày lập hóa đơn đối với hoạt động cung cấp điện sinh hoạt, nước sinh hoạt, dịch vụ viễn thông, dịch vụ truyền hình thực hiện chậm nhất không quá bảy (7) ngày kế tiếp kể từ ngày ghi chỉ số điện, nước tiêu thụ trên đồng hồ hoặc ngày kết thúc kỳ quy ước đối với việc cung cấp dịch vụ viễn thông, truyền hình. Kỳ quy ước để làm căn cứ tính lượng hàng hóa, dịch vụ cung cấp căn cứ thỏa thuận giữa đơn vị cung cấp dịch vụ viễn thông, truyền hình với người mua.

Ngày lập hóa đơn đối với xây dựng, lắp đặt là thời điểm nghiệm thu, bàn giao công trình, hạng mục công trình, khối lượng xây dựng, lắp đặt hoàn thành, không phân biệt đã thu được tiền hay chưa thu được tiền.

- Trường hợp giao hàng nhiều lần hoặc bàn giao từng hạng mục, công đoạn dịch vụ thì mỗi lần giao hàng hoặc bàn giao đều phải lập hóa đơn cho khối lượng, giá trị hàng hóa, dịch vụ được giao tương ứng.

- Trường hợp tổ chức kinh doanh bất động sản, xây dựng cơ sở hạ tầng, xây dựng nhà để bán, chuyển nhượng có thực hiện thu tiền theo tiến độ thực hiện dự án hoặc tiến độ thu tiền ghi trong hợp đồng thì ngày lập hóa đơn là ngày thu tiền.

Ngày lập hóa đơn đối với hàng hóa, dịch vụ xuất khẩu do người xuất khẩu tự xác định phù hợp với thỏa thuận giữa người xuất khẩu và người nhập khẩu. Ngày xác định doanh thu xuất khẩu để tính thuế là ngày xác nhận hoàn tất thủ tục hải quan trên tờ khai hải quan.

- Trường hợp bán xăng dầu tại các cửa hàng bán lẻ cho người mua thường xuyên là tổ chức, cá nhân kinh doanh; cung cấp dịch vụ ngân hàng, chứng khoán, ngày lập hóa đơn thực hiện định kỳ theo hợp đồng giữa hai bên kèm bảng kê hoặc chứng từ khác có xác nhận của hai bên, nhưng chậm nhất là ngày cuối cùng của tháng phát sinh hoạt động mua bán hàng hóa hoặc cung cấp dịch vụ.

Ngày lập hóa đơn đối với việc bán dầu thô, khí thiên nhiên, dầu khí chế biến và một số trường hợp đặc thù thực hiện theo hướng dẫn riêng của Bộ Tài chính.

b) Tiêu thức “Tên, địa chỉ, mã số thuế của người bán”, “tên, địa chỉ, mã số thuế của người mua”: ghi tên đầy đủ hoặc tên viết tắt theo giấy chứng nhận đăng ký kinh doanh, đăng ký thuế.

- Trường hợp tổ chức bán hàng có đơn vị trực thuộc có mã số thuế trực tiếp bán hàng thì ghi tên, địa chỉ, mã số thuế của đơn vị trực thuộc. Trường hợp đơn vị trực thuộc không có mã số thuế thì ghi mã số thuế của trụ sở chính.

- Trường hợp khi bán hàng hóa, cung ứng dịch vụ từ 200.000 đồng trở lên mỗi lần, người mua không lấy hóa đơn hoặc không cung cấp tên, địa chỉ, mã số thuế (nếu có) thì vẫn phải lập hóa đơn và ghi rõ “người mua không lấy hóa đơn” hoặc “người mua không cung cấp tên, địa chỉ, mã số thuế”.

- Riêng đối với các đơn vị bán lẻ xăng dầu, nếu người mua không yêu cầu lấy hóa đơn, cuối ngày đơn vị phải lập chung một hóa đơn cho tổng doanh thu người mua không lấy hóa đơn phát sinh trong ngày.

- Trường hợp tên, địa chỉ người mua quá dài, trên hóa đơn người bán được viết ngắn gọn một số danh từ thông dụng như: “Phường” thành “P”; “Quận” thành “Q”, “Thành phố” thành “TP”, “Việt Nam” thành “VN” hoặc “Cổ phần” là “CP”, “Trách nhiệm Hữu hạn” thành “TNHH”, “khu công nghiệp” thành “KCN”, “sản xuất” thành “SX”, “Chi nhánh” thành “CN”… nhưng phải đảm bảo đầy đủ số nhà, tên đường phố, phường, xã, quận, huyện, thành phố, xác định được chính xác tên, địa chỉ doanh nghiệp và phù hợp với đăng ký kinh doanh, đăng ký thuế của doanh nghiệp.

c) Tiêu thức “Số thứ tự, tên hàng hóa, dịch vụ, đơn vị tính, số lượng, đơn giá, thành tiền”: ghi theo thứ tự tên hàng hóa, dịch vụ bán ra; gạch chéo phần bỏ trống (nếu có). Trường hợp hóa đơn tự in hoặc hóa đơn đặt in được lập bằng máy tính nếu có phần còn trống trên hóa đơn thì không phải gạch chéo.

Trường hợp người bán quy định mã hàng hóa, dịch vụ để quản lý thì khi ghi hóa đơn phải ghi cả mã hàng hóa và tên hàng hóa.

Các loại hàng hóa cần phải đăng ký quyền sử dụng, quyền sở hữu thì phải ghi trên hóa đơn các loại số hiệu, ký hiệu đặc trưng của hàng hóa mà khi đăng ký pháp luật có yêu cầu. Ví dụ: số khung, số máy của ô tô, mô tô; địa chỉ, cấp nhà, chiều dài, chiều rộng, số tầng của ngôi nhà hoặc căn hộ…

Các loại hàng hóa, dịch vụ đặc thù như điện, nước, điện thoại, xăng dầu, bảo hiểm…được bán theo kỳ nhất định thì trên hóa đơn phải ghi cụ thể kỳ cung cấp hàng hóa, dịch vụ.

d) Tiêu thức “người bán hàng (ký, đóng dấu, ghi rõ họ tên)”

Trường hợp thủ trưởng đơn vị không ký vào tiêu thức người bán hàng thì phải có giấy ủy quyền của thủ trưởng đơn vị cho người trực tiếp bán ký, ghi rõ họ tên trên hóa đơn và đóng dấu của tổ chức vào phía trên bên trái của tờ hóa đơn.

đ) Tiêu thức “người mua hàng (ký, ghi rõ họ tên)”

Riêng đối với việc mua hàng không trực tiếp như: Mua hàng qua điện thoại, qua mạng, FAX thì người mua hàng không nhất thiết phải ký, ghi rõ họ tên trên hóa đơn. Khi lập hóa đơn tại tiêu thức “người mua hàng (ký, ghi rõ họ tên)”, người bán hàng phải ghi rõ là bán hàng qua điện thoại, qua mạng, FAX.

Khi lập hóa đơn cho hoạt động bán hàng hóa, cung ứng dịch vụ ra nước ngoài, trên hóa đơn không nhất thiết phải có chữ ký của người mua nước ngoài.

e) Đồng tiền ghi trên hóa đơn

Đồng tiền ghi trên hóa đơn là đồng Việt Nam.

Trường hợp người bán được bán hàng thu ngoại tệ theo quy định của pháp luật, tổng số tiền thanh toán được ghi bằng nguyên tệ, phần chữ ghi bằng tiếng Việt.

– Căn cứ điểm d, khoản 2 Điều 26 Thông tư số 39/2014/TT-BTC quy định về nghĩa vụ của tổ chức, cá nhân bán hàng hóa, dịch vụ:

d) Lập và giao hóa đơn khi bán hàng hóa, dịch vụ cho khách hàng, trừ trường hợp không bắt buộc phải lập hóa đơn theo hướng dẫn tại Thông tư này.

– Căn cứ khoản 1, Điều 15 Thông tư hợp nhất số 16/VBHN-BTC ngày 17/6/2015 của Bộ Tài chính quy định về điều kiện khấu trừ thuế giá trị gia tăng đầu vào:

- Có hóa đơn giá trị gia tăng hợp pháp của hàng hóa, dịch vụ mua vào hoặc chứng từ nộp thuế giá trị gia tăng khâu nhập khẩu hoặc chứng từ nộp thuế GTGT thay cho phía nước ngoài theo hướng dẫn của Bộ Tài chính áp dụng đối với các tổ chức nước ngoài không có tư cách pháp nhân Việt Nam và cá nhân nước ngoài kinh doanh hoặc có thu nhập phát sinh tại Việt Nam.

– Căn cứ Điều 6 Thông tư hợp nhất số 26/VBHN-BTC ngày 14/9/2015 của Bộ Tài chính quy định về các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế.

Tổng cục Thuế nhận được công văn số 32180/CT-TTHT ngày 19/5/2017 của Cục Thuế TP. Hà Nội hỏi về việc xuất hóa đơn của các Cơ sở lưu trú ở Việt Nam và thuế nhà thầu đối với hoạt động đặt phòng trực tuyến thông qua các Công ty có trụ sở tại nước ngoài (NTNN) kinh doanh đặt phòng tại Việt Nam theo hình thức trực tuyến không đáp ứng điều kiện nộp thuế GTGT theo phương pháp khấu trừ, nộp thuế TNDN trên cơ sở kê khai doanh thu chi phí để xác định thu nhập chịu thuế TNDN. Về vấn đề này, Tổng cục Thuế có ý kiến như sau:

Căn cứ các quy định trên, do khách hàng là người trực tiếp sử dụng dịch vụ phòng của các Cơ sở lưu trú, NTNN chỉ là đơn vị trung gian môi giới đặt phòng hưởng hoa hồng nên Cơ sở lưu trú có trách nhiệm lập hóa đơn giao cho khách hàng theo giá bán đã bao gồm cả tiền hoa hồng phải trả cho NTNN. Cơ sở lưu trú được tính vào chi phí được trừ khi tính thuế TNDN đối với khoản tiền hoa hồng trả cho NTNN và được khấu trừ số thuế GTGT nộp hộ NTNN theo quy định hiện hành.

Chúc các bạn thành công!

Tìm hiểu thêm về kế toán, kiểm toán, thuế tại calico.vn hoặc kiemtoancalico.com