Khi đề cập đến thuế thu nhập cá nhân, rất nhiều người thường chỉ biết đến thuế đối với thu nhập từ tiền lương, tiền công. Tuy nhiên, với các quy định tại điều 2 Thông tư số 111/2012/TT-BTC và được sửa đổi bổ sung tại điều 11 của Thông tư 92/2015/TT-BTC và Điều 4 Thông tư 25/2018/TT-BTC, thu nhập phải chịu thuế TNCN còn có rất nhiều loại.

Cùng kiemtoancalico tìm hiểu ngay các loại thu nhập chịu thuế TNCN và cách tính cụ thể như sau:

Mục lục bài viết

- 1 1. Thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công

- 2 2. Thuế thu nhập cá nhân đối với thu nhập từ kinh doanh

- 3 3. Thuế thu nhập cá nhân đối với thu nhập từ đầu tư vốn

- 4 4. Thuế thu nhập cá nhân đối với thu nhập từ chuyển nhượng vốn

- 5 5. Thuế thu nhập cá nhân đối với thu nhập từ chuyển nhượng bất động sản

- 6 6. Thuế thu nhập cá nhân đối với thu nhập từ trúng thưởng

- 7 7. Thuế thu nhập cá nhân đối với thu nhập từ bản quyền

- 8 8.Thuế thu nhập cá nhân đối với thu nhập từ nhượng quyền thương mại

- 9 9. Thuế thu nhập cá nhân đối với thu nhập khi nhận thừa kế

- 10 10. Thuế thu nhập cá nhân từ nhận quà tặng

1. Thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công

Thu nhập chịu thuế TNCN

Là 1 trong những loại thu nhập chịu thuế TNCN được nhiều người biết đến nhất. Thu nhập tính thuế từ tiền lương, tiền công là thu nhập người lao động nhận được từ người sử dụng lao động, bao gồm:

- Tiền lương, tiền công và các khoản thu nhập khác có tính chất tiền lương, tiền công dưới các hình thức bằng tiền hoặc không bằng tiền

- Các khoản phụ cấp, trợ cấp, trừ 11 khoản trợ cấp, phụ cấp được miễn thuế TNCN

- Tiền thù lao nhận được dưới các hình thức như: tiền hoa hồng đại lý bán hàng hóa, tiền hoa hồng môi giới; tiền tham gia các đề tài nghiên cứu khoa học, kỹ thuật; tiền tham gia các hoạt động giảng dạy; tiền tham gia biểu diễn văn hóa, nghệ thuật, thể dục, thể thao; tiền dịch vụ quảng cáo, tiền dịch vụ khác, thù lao khác.

- Tiền nhận được từ tham gia hiệp hội kinh doanh, hội đồng quản trị doanh nghiệp, ban kiểm soát doanh nghiệp, ban quản lý dự án, hội đồng quản lý, các hiệp hội, hội nghề nghiệp và các tổ chức khác.

- Các khoản lợi ích bằng tiền hoặc không bằng tiền ngoài tiền lương, tiền công do người sử dụng lao động trả mà người nộp thuế được hưởng dưới mọi hình thức.

- Các khoản thưởng bằng tiền hoặc không bằng tiền dưới mọi hình thức, kể cả thưởng bằng chứng khoán.

Cách tính thuế đối với cá nhân ký HĐLĐ từ 03 tháng trở lên:

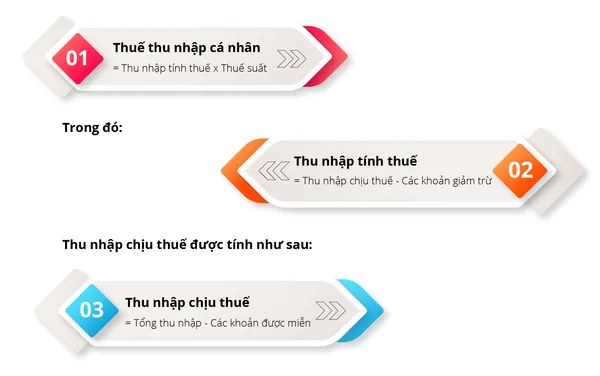

Cách tính thuế thu nhập đối với thu nhập từ tiền lương, tiền công được tính theo công thức sau:

Các bước tính thuế TNCN

Căn cứ vào công thức tính thuế trên, để tính được số thuế phải nộp hãy thực hiện theo các bước sau:

Sau khi tính được thu nhập tính thuế, để nộp thuế cá nhân bạn cần xác định được số thuế phải nộp (bước 6). Đối với thu nhập từ tiền lương, tiền công thì người nộp thuế áp dụng phương pháp tính thuế sau theo đúng đối tượng.

Phương pháp lũy tiến từng phần

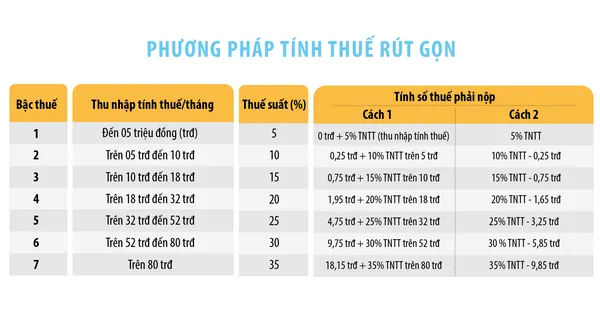

Cách tính thuế theo theo biểu lũy tiến từng phần (tính theo từng bậc thuế rồi cộng lại, mỗi bậc thuế sẽ có mức thuế suất khác nhau – tương tự như tính giá điện sinh hoạt), cụ thể theo bảng sau:

Thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công là tổng số thuế tính theo từng bậc thu nhập. Số thuế tính theo từng bậc thu nhập bằng thu nhập tính thuế của bậc thu nhập nhân (×) với thuế suất tương ứng của bậc thu nhập đó.

Để thuận tiện cho việc tính toán, có thể áp dụng phương pháp tính rút gọn theo phụ lục số 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC như bảng sau:

2. Thuế thu nhập cá nhân đối với thu nhập từ kinh doanh

Thu nhập chịu thuế TNCN

Thu nhập từ kinh doanh là thu nhập có được từ hoạt động sản xuất, kinh doanh trong các lĩnh vực sau:

- Thu nhập từ sản xuất, kinh doanh hàng hóa, dịch vụ thuốc tất cả các lĩnh vực, ngành nghề kinh doanh theo quy định của pháp luật như: sản xuất, kinh doanh hàng hóa; xây dựng; vận tải; kinh doanh ăn uống; kinh doanh dịch vụ. kể cả dịch vụ cho thuê nhà, quyền sử dụng đất, mặt nước, tài sản khác

- Thu nhập từ hoạt động hành nghề độc lập của cá nhân trong những lĩnh vực, ngành nghề được cấp giấy phép hoặc chứng chỉ hành nghề theo quy định của pháp luật.

- Thu nhập từ hoạt động sản xuất, kinh doanh nông nghiệp, lâm nghiệp, làm muối, nuôi trồng, đánh bắt thủy sản không đáp ứng đủ điều kiện được miễn thuế hướng dẫn tại điểm e, khoản 1, Điều 3 Thông tư 111.

Mức doanh thu phải nộp thuế

Doanh thu từ 100 triệu đồng/năm trở xuống không tính thuế thu nhập cá nhân. Chỉ hộ kinh doanh, cá nhân kinh doanh có doanh thu > 100 triệu đồng/năm dương lịch mới phải nộp thuế.

Công thức tính thuế

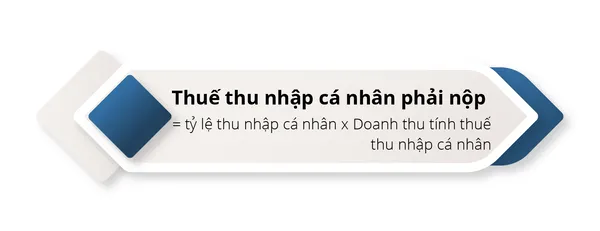

Khoản 3 Điều 10 Thông tư 40/2021/TT-BTC quy định công thức xác định số thuế thu nhập cá nhân phải nộp như sau:

3. Thuế thu nhập cá nhân đối với thu nhập từ đầu tư vốn

Thu nhập chịu thuế TNCN

Thu nhập từ đầu tư vốn là khoản thu nhập cá nhân nhận được dưới các hình thức như:

- Tiền lãi nhận được từ việc cho các tổ chức, doanh nghiệp, hộ gia đình, cá nhân kinh doanh, nhóm cá nhân kinh doanh vay.

- Cổ tức nhận được từ việc góp vốn mua cổ phần

- Lợi tức nhận được do góp vốn vào công ty trách nhiệm hữu hạn, công ty hợp danh, hợp tác xã, liên doanh, hợp đồng hợp tác kinh doanh và các hình thức kinh doanh khác theo quy định của Luật Doanh nghiệp và Luật Hợp tác xã.

- Lợi tức nhận được do tham gia góp vốn thành lập tổ chức tín dụng theo quy định của Luật các tổ chức tín dụng; góp vốn vào Quỹ đầu tư chứng khoán và quỹ đầu tư khác được thành lập và hoạt động theo quy định của pháp luật.

- Phần tăng thêm của giá trị vốn góp nhận được khi giải thể doanh nghiệp, chuyển đổi mô hình hoạt động, chia, tách, sáp nhập, hợp nhất doanh nghiệp hoặc khi rút vốn.

- Thu nhập được từ lãi trái phiếu, tín phiếu và các giấy tờ có giá khác do các tổ chức trong nước phát hành, trừ thu nhập theo hướng dẫn tại tiết g.1 vafg.3 điểm g, khoản 1, Điều 3 Thông tư này.

- Các khoản thu nhập được từ đầu tư vốn dưới các hình thức khác kể cả trường hợp góp vốn đầu tư bằng hiện vật, bằng danh tiếng, bằng quyền sử dụng đất, bằng phát minh, sáng chế.

- Thu nhập từ cổ tức trả bằng cổ phiếu, thu nhập từ lợi tức ghi tăng vốn

Cách tính thuế thu nhập từ đầu tư vốn

Điều 10 Thông tư 111/2013/TT-BTC quy định cách tính thuế như sau:

4. Thuế thu nhập cá nhân đối với thu nhập từ chuyển nhượng vốn

Thu nhập chịu thuế TNCN

Thu nhập chịu thuế từ chuyển nhượng vốn gồm:

- Thu nhập từ chuyển nhượng phần vốn đóng góp trong công ty trách nhiệm hữu hạn, công ty hợp danh hợp đồng hợp tác kinh doanh, hợp tác xã, quỹ tín dụng nhân dân, tổ chức kinh tế, tổ chức khác.

- Thu nhập từ chuyển nhượng chứng khoán, bao gồm: thu nhập từ chuyển nhượng cổ phiếu, quyền mua cổ phiếu, trái phiếu, tín phiếu, chứng chỉ quỹ và các loại chứng khoán khác theo quy định tại khoản 1 Điều 6 của Luật chứng khoán, Thu nhập từ chuyển nhượng cổ phiếu của các cá nhân trong công ty cổ phần theo quy định tại khoản 2 Điều 6 của Luật chứng khoán và Điều 120 của Luật doanh nghiệp (theo Điều 4 Thông tư 25/2018/TT-BTC)

- Thu nhập từ chuyển nhượng vốn dưới các hình thức khác.

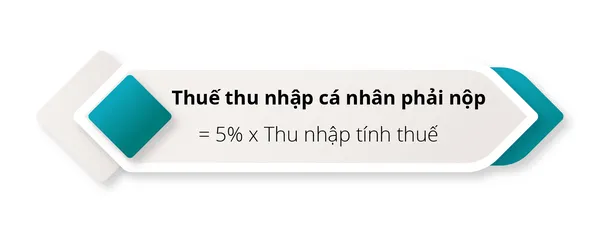

Cách tính thuế

Xác định số thuế thu nhập cá nhân phải nộp như sau:

Lưu ý: Thu nhập tính thuế được xác định là giá chuyển nhượng chứng khoán từng lần.

5. Thuế thu nhập cá nhân đối với thu nhập từ chuyển nhượng bất động sản

Thu nhập chịu thuế TNCN

Thu nhập từ chuyển nhượng bất động sản là khoản thu nhập nhận được từ việc chuyển nhượng bất động sản bao gồm:

- Thu nhập từ chuyển nhượng quyền sử dụng đất.

- Thu nhập từ chuyển nhượng quyền sử dụng đất và tài sản gắn liền với đất.

- Thu nhập từ chuyển nhượng quyền sở hữu nhà ở, kể cả nhà ở hình thành trong tương lai.

- Thu nhập từ chuyển nhượng quyền thuê đất, quyền thuê mặt nước.

- Thu nhập khi góp vốn bằng bất động sản để thành lập doanh nghiệp hoặc tăng vốn sản xuất kinh doanh của doanh nghiệp theo quy định của pháp luật.

- Thu nhập từ việc ủy quyền quản lý bất động sản mà người được ủy quyền có quyền chuyển nhượng bất động sản hoặc có quyền như người sở hữu bất động sản theo quy định của pháp luật.

- Các khoản thu nhập khác nhận được từ chuyển nhượng bất động sản dưới mọi hình thức.

Quy định về nhà ở, công trình xây dựng hình thành trong tương lai nêu tại khoản 5 Điều này thực hiện theo pháp luật về kinh doanh bất động sản.

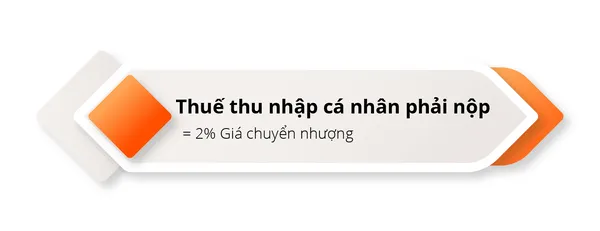

Cách tính thuế

6. Thuế thu nhập cá nhân đối với thu nhập từ trúng thưởng

Thu nhập chịu thuế TNCN

Thu nhập từ chuyển nhượng bất động sản là khoản thu nhập nhận được từ việc chuyển nhượng bất động sản bao gồm:

- Thu nhập từ chuyển nhượng quyền sử dụng đất.

- Thu nhập từ chuyển nhượng quyền sử dụng đất và tài sản gắn liền với đất. Tài sản gắn liền với đất bao gồm:

- Nhà ở, kể cả nhà ở hình thành trong tương lai.

- Kết cấu hạ tầng và các công trình xây dựng gắn liền với đất, kể cả công trình xây dựng hình thành trong tương lai.

- Các tài sản khác gắn liền với đất bao gồm các tài sản là sản phẩm nông nghiệp, lâm nghiệp, ngư nghiệp.

- Thu nhập từ chuyển nhượng quyền sở hữu nhà ở, kể cả nhà ở hình thành trong tương lai.

- Thu nhập từ chuyển nhượng quyền thuê đất, quyền thuê mặt nước.

- Thu nhập khi góp vốn bằng bất động sản để thành lập doanh nghiệp hoặc tăng vốn sản xuất kinh doanh của doanh nghiệp.

- Thu nhập từ việc ủy quyền quản lý bất động sản mà người được ủy quyền có quyền chuyển nhượng bất động sản hoặc có quyền như người sở hữu bất động sản theo quy định của pháp luật.

- Các khoản thu nhập khác nhận được từ chuyển nhượng bất động sản dưới mọi hình thức.

Quy định về nhà ở, công trình xây dựng hình thành trong tương lai nêu tại khoản 5 Điều này thực hiện theo pháp luật về kinh doanh bất động sản.

Công thức tính thuế

Điều 15 Thông tư 111/2013/TT-BTC quy định cách tính thuế như sau:

Lưu ý: Thu nhập tính thuế là phần giá trị giải thưởng vượt trên 10 triệu đồng mà người nộp thuế nhận được theo từng lần trúng thưởng mà không phụ thuộc vào số lần nhận tiền thưởng.

7. Thuế thu nhập cá nhân đối với thu nhập từ bản quyền

Thu nhập chịu thuế TNCN

Thu nhập từ bản quyền là thu nhập nhận được khi chuyển nhượng, chuyển giao quyền sở hữu, quyền sử dụng các đối tượng của quyền sở hữu trí tuệ theo quy định của Luật Sở hữu trí tuệ; thu nhập từ chuyển giao công nghệ theo quy định của Luật Chuyển giao công nghệ. Cụ thể như sau:

Đối tượng của quyền sở hữu trí tuệ thực hiện theo quy định tại Điều 3 của Luật Sở hữu trí tuệ và các văn bản hướng dẫn liên quan, bao gồm:

- Đối tượng quyền tác giả bao gồm các tác phẩm văn học, tác phẩm nghệ thuật, khoa học; đối tượng quyền liên quan đến quyền tác giả bao gồm: ghi hình, ghi âm chương trình phát sóng, tín hiệu vệ tinh mang chương trình được mã hoá.

- Đối tượng quyền sở hữu công nghiệp bao gồm sáng chế, kiểu dáng công nghiệp, thiết kế bố trí mạch tích hợp bán dẫn, bí mật kinh doanh, nhãn hiệu, tên thương mại và chỉ dẫn địa lý.

- Đối tượng quyền đối với giống cây trồng là vật liệu nhân giống và vật liệu thu hoạch.

Đối tượng của chuyển giao công nghệ thực hiện theo quy định tại Điều 7 của Luật Chuyển giao công nghệ, bao gồm:

- Chuyển giao các bí quyết kỹ thuật.

- Chuyển giao kiến thức kỹ thuật về công nghệ dưới dạng phương án công nghệ, quy trình công nghệ, giải pháp kỹ thuật, công thức, thông số kỹ thuật, bản vẽ, sơ đồ kỹ thuật, chương trình máy tính, thông tin dữ liệu.

- Chuyển giao giải pháp hợp lý hóa sản xuất, đổi mới công nghệ.

Thu nhập từ chuyển giao, chuyển quyền các đối tượng của quyền sở hữu trí tuệ và chuyển giao công nghệ nêu trên bao gồm cả trường hợp chuyển nhượng lại.

Công thức tính thuế (xác định số thuế phải nộp)

Điều 13 Thông tư 111/2013/TT-BTC quy định cách tính thuế như sau:

Lưu ý: Thu nhập tính thuế là phần thu nhập vượt trên 10 triệu đồng theo hợp đồng chuyển nhượng mà không phụ thuộc vào số lần thanh toán hoặc số lần nhận tiền khi chuyển giao, chuyển quyền sử dụng.

8.Thuế thu nhập cá nhân đối với thu nhập từ nhượng quyền thương mại

Thu nhập chịu thuế TNCN

Nằm trong các loại thu nhập chịu thuế TNCN, Nhượng quyền thương mại là hoạt động thương mại, theo đó bên nhượng quyền cho phép và yêu cầu bên nhận quyền tự mình tiến hành mua bán hàng hóa, cung ứng dịch vụ theo các điều kiện của bên nhượng quyền tại hợp đồng nhượng quyền thương mại.

Thu nhập từ nhượng quyền thương mại là các khoản thu nhập mà cá nhân nhận được từ các hợp đồng nhượng quyền thương mại nêu trên, bao gồm trường hợp nhượng lại quyền thương mại theo quy định của pháp luật.

Công thức tính thuế

Điều 14 Thông tư 111/2013/TT-BTC quy định cách tính thuế như sau:

Lưu ý: Thu nhập tính thuế là phần thu nhập vượt trên 10 triệu đồng theo hợp đồng nhượng quyền thương mại mà không phụ thuộc vào số lần thanh toán hoặc số lần nhận tiền người nộp thuế nhận được.

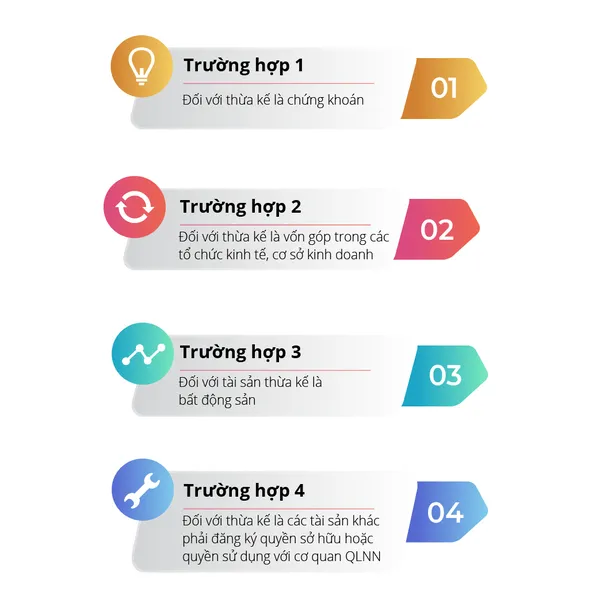

9. Thuế thu nhập cá nhân đối với thu nhập khi nhận thừa kế

Thu nhập chịu thuế TNCN

Thu nhập từ nhận thừa kế là khoản thu nhập mà cá nhân nhận được theo di chúc hoặc theo quy định của pháp luật về thừa kế:

Đối với nhận thừa kế là chứng khoán bao gồm:

- Cổ phiếu, quyền mua cổ phiếu, trái phiếu, tín phiếu, chứng chỉ quỹ và các loại chứng khoán khác theo quy định của Luật Chứng khoán

- Cổ phần của cá nhân trong công ty cổ phần theo quy định của Luật Doanh nghiệp.

Đối với nhận thừa kế là phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh bao gồm:

- Vốn góp trong công ty trách nhiệm hữu hạn, hợp tác xã, hợp danh, hợp đồng hợp tác kinh doanh

- Vốn trong doanh nghiệp tư nhân, cơ sở kinh doanh của cá nhân;

- Vốn trong các hiệp hội, quỹ được phép thành lập theo quy định của pháp luật hoặc toàn bộ cơ sở kinh doanh nếu là doanh nghiệp tư nhân, cơ sở kinh doanh của cá nhân.

Đối với nhận thừa kế là bất động sản bao gồm:

- Quyền sử dụng đất

- Quyền sử dụng đất có tài sản gắn liền với đất

- Quyền sở hữu nhà, kể cả nhà ở hình thành trong tương lai

- Kết cấu hạ tầng và các công trình xây dựng gắn liền với đất, kể cả công trình xây dựng hình thành trong tương lai

- Quyền thuê đất; quyền thuê mặt nước

- Các khoản thu nhập khác nhận được từ thừa kế là bất động sản dưới mọi hình thức

- Trừ thu nhập từ thừa kế là bất động sản theo hướng dẫn tại điểm d, khoản 1, Điều 3 (Các thu nhập được miễn thuế)

Đối với nhận thừa kế là các tài sản khác phải đăng ký quyền sở hữu hoặc quyền sử dụng với cơ quan quản lý Nhà nước như:

- Ô tô;

- Xe gắn máy, xe mô tô;

- Tàu thủy, kể cả sà lan, ca nô, tàu kéo, tàu đẩy;

- Thuyền, kể cả du thuyền;

- Tàu bay;

- Súng săn, súng thể thao.

Công thức tính thuế

Theo Điều 16 Thông tư 111/2013/TT-BTC (sửa đổi bởi khoản 1 và khoản 2 Điều 19 Thông tư 92/2015/TT-BTC) thuế thu nhập cá nhân khi nhận thừa kế phải nộp được tính như sau:

Công thức:

Trong đó:

Thu nhập tính thuế từ nhận thừa kế là phần giá trị tài sản nhận thừa kế vượt trên 10 triệu đồng mỗi lần nhận. Giá trị tài sản nhận thừa kế được xác định đối với từng trường hợp, cụ thể như:

10. Thuế thu nhập cá nhân từ nhận quà tặng

Thu nhập chịu thuế TNCN

Thu nhập từ nhận quà tặng là khoản thu nhập của cá nhân nhận được từ các tổ chức, cá nhân trong và ngoài nước, cụ thể như sau:

Đối với nhận quà tặng là chứng khoán bao gồm:

- Cổ phiếu, quyền mua cổ phiếu, trái phiếu, tín phiếu, chứng chỉ quỹ và các loại chứng khoán khác theo quy định của Luật Chứng khoán

- Cổ phần của các cá nhân trong công ty cổ phần theo quy định của Luật Doanh nghiệp.

Đối với hợp đồng hợp tác kinh doanh:

- Vốn trong doanh nghiệp tư nhân

- Cơ sở kinh doanh của cá nhân

- Vốn trong các hiệp hội

- Quỹ được phép thành lập theo quy định của pháp luật hoặc toàn bộ cơ sở kinh doanh nếu là doanh nghiệp tư nhân

- Cơ sở kinh doanh của cá nhân

Đối với nhận quà tặng là bất động sản bao gồm:

- Quyền sử dụng đất;

- Quyền sử dụng đất có tài sản gắn liền với đất;

- Quyền sở hữu nhà, kể cả nhà ở hình thành trong tương lai;

- Kết cấu hạ tầng và các công trình xây dựng gắn liền với đất, kể cả công trình xây dựng hình thành trong tương lai

- Quyền thuê đất

- Quyền thuê mặt nước

- Các khoản thu nhập khác nhận được từ thừa kế là bất động sản dưới mọi hình thức;

- Trừ thu nhập từ quà tặng là bất động sản hướng dẫn tại điểm d, khoản 1, Điều 3 (Các thu nhập được miễn thuế)

Đối với nhận quà tặng là các tài sản khác phải đăng ký quyền sở hữu hoặc quyền sử dụng với cơ quan quản lý Nhà nước như:

- ô tô; xe gắn máy, xe mô tô; tàu thủy, kể cả sà lan, ca nô, tàu kéo, tàu đẩy; thuyền, kể cả du thuyền; tàu bay; súng săn, súng thể thao.

Công thức tính

Với danh sách tổng hợp các loại thu nhập chịu thuế TNCN trên đây, chúng tôi hy vọng có thể giúp bạn hiểu rõ hơn các quy định về luật thuế thu nhập cá nhân. Nếu có bất kì thắc mắc nào, hãy liên hệ ngay cho kiemtoancalico để được tư vấn nhé!

Các bài viết liên quan:

- Cẩm nang nắm trọn Thuế Thu nhập cá nhân mới nhất

- Quyết toán thuế thu nhập cá nhân và cấp mã số thuế người phụ thuộc

Mọi chi tiết xin liên hệ:

- Hãng kiểm toán Calico

- Địa chỉ: Tầng 29, Tòa Đông, Lotte Center Hà Nội.

- Số 54 Liễu Giai, Phường Cống Vị, Quận Ba Đình, TP. Hà Nội

- VPGD: Phòng 2302, Tháp B, Toà nhà The Light, đường Tố Hữu, Phường Trung Văn, Quận Nam Từ Liêm, TP. Hà Nội.

- Hotline: 0966.246.800

- Email: calico.vn@gmail.com

- Website: kiemtoancalico.com | www.calico.vn