Mục lục bài viết

KHÁI NIỆM THUẾ TNDN

Cho tới hiện tại, chưa có một văn bản nào thể hiện rõ khái niệm cụ thể về thuế thu nhập doanh nghiệp (Thuế TNDN). Tuy nhiên, dựa theo các luật định như luật thuế thu nhập doanh nghiệp, các Thông tư, Nghị định hướng dẫn thi hành thì Hãng kiểm toán Calico có thể đưa ra khái niệm về thuế thu nhập doanh nghiệp như sau:

Thuế thu nhập doanh nghiệp là loại thuế thu trực tiếp (thuế trực thu), nhắm vào thu nhập chịu thuế của DN bao gồm thu nhập từ kinh doanh hàng hóa, hoạt động sản xuất, dịch vụ và thu nhập khác theo đúng quy định của luật pháp.

Doanh nghiệp khi hoạt động thương mại, kinh doanh và tạo ra lợi nhuận thì doanh thu phải chịu thuế. Theo nguyên tắc thì doanh nghiệp phải tuân thủ quy định của luật pháp về thuế và sẽ phải nộp một khoản thuế nhất định dựa vào doanh thu của DN vào ngân sách nhà nước. Thuế TNDN nói chung là một chế định pháp lý quan trọng mà bất kỳ một DN nào cũng không thể không quan tâm đến, thế nhưng không phải doanh nghiệp nào cũng hiểu rõ về sắc thuế này.

Hãy cùng Kiểm toán Calico tìm hiểu thêm về Thuế thu nhập Doanh nghiệp TẠI ĐÂY.

VAI TRÒ CƠ BẢN CỦA THUẾ TNDN

- Thuế thu nhập doanh nghiệp đóng góp vai trò quan trọng trong việc bảo đảm nguồn thu cho NSNN. Thuế là công cụ thiết yếu, nhờ có thuế mà đáp ứng các nhu cầu chi tiêu cho các nhiệm vụ, chức năng của Nhà nước.

- Thuế thu nhập doanh nghiệp là trợ thủ đắc lực giúp Nhà nước thực hiện chức năng quản lý, điều tiết vĩ mô đối với hoạt động kinh tế, xã hội. Với nhiệm vụ điều tiết thu nhập góp phần thực hiện công bằng xã hội.

- Thuế thu nhập doanh nghiệp góp phần bảo đảm quyền lợi của các DN, cá nhân, tổ chức kinh doanh. Dần tiến tới giảm thiểu khoảng cách và sự phân biệt giữa các nhà đầu tư trong nước cũng như nước ngoài.

HẠCH TOÁN THUẾ TNDN – CHI PHÍ VÀ THU NHẬP TÍNH THUẾ TNDN

Cách xác định chi phí tính thuế TNDN hiện hành như thế nào?

Thuế TNDN hiện hành được áp dụng dựa trên VBHN số 26/VBHN-BTC ngày 14 tháng 09 năm 2015 do Bộ Tài chính ban hành để hướng dẫn và thi hành Luật thuế TNDN. Chi phí thuế thu nhập doanh nghiệp hiện hành thể hiện giá trị của số thuế phải trả trong năm hiện tại.

Chi phí thuế TNDN hiện hành được tính toán dự trên cơ sở thu nhập tính thuế thu nhập doanh nghiệp và thuế suất thuế thu nhập doanh nghiệp trong năm hiện hành.

Mức thuế suất thuế thu nhập doanh nghiệp tính từ ngày 01 tháng 01 năm 2016 là 20%.

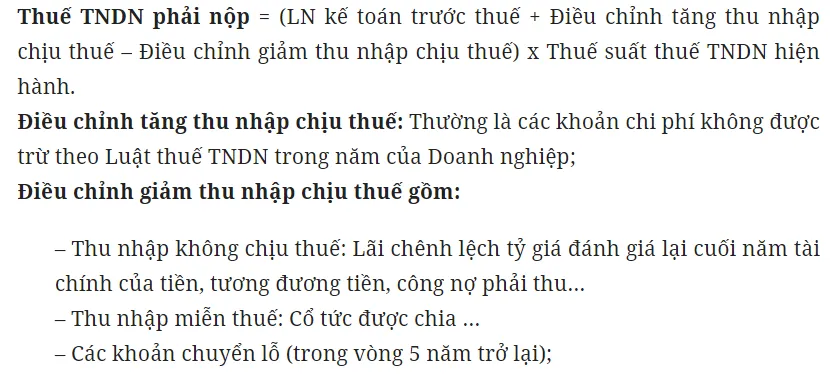

Thu nhập tính thuế khác với lợi nhuận kế toán trước thuế được thể hiện trên báo cáo kết quả hoạt động kinh doanh vì lợi nhuận kế toán trước thuế có bao gồm Chi phí không được trừ theo luật thuế TNDN cũng như Thu nhập được miễn thuế và không bao gồm các khoản chuyển lỗ theo luật định.

Để phù hợp với việc hạch toán thuế TNDN theo chế độ kế toán và quyết toán thuế TNDN thì chi phí thuế TNDN trong năm còn được tính toán như sau.

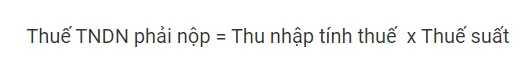

* Công thức tính chi phí thuế TNDN:

Lưu ý:

* Công thức xác định chi phí thuế TNDN này áp dụng cho các đối tượng:

- DN quản lý, theo dõi và hạch toán đầy đủ các nghiệp vụ kinh tế phát sinh của DN theo Chế độ kế toán hiện hành

- DN hoạt động SXKD thông thường.

* Công thức này không áp dụng cho:

- Các DN có trích quỹ khoa học công nghệ;

- Doanh nghiệp hưởng các chính sách ưu đãi về thuế thu nhập doanh nghiệp;

- Doanh nghiệp kinh doanh các ngành nghề, lĩnh vựcđặc thù như: Dầu khí, bất động sản,…;

- Các DN áp dụng xác định thuế thu nhập doanh nghiệp hoãn lại theo chuẩn mực kế toán số 17.

Các bạn có thể liên hệ với Hãng kiểm toán Calico và sử dụng dịch vụ kiểm toán báo cáo tài chính để được tư vấn, hướng dẫn về chính sách thuế thu nhập doanh nghiệp nhằm phù hợp với hoạt động kinh doanh thực tế tại Doanh nghiệp của mình.

Xác định thu nhập tính thuế TNDN như thế nào?

Thuế thu nhập doanh nghiệp là thuế trực thu đánh trực tiếp vào thu nhập thực tế phát sinh của cơ sở KD sau khi đã trừ các chi phí. Thu nhập tính thuế trong kỳ và thuế suất là căn cứ để tính thuế thu nhập doanh nghiệp. Vậy cách tính thu nhập tính thuế thu nhập doanh nghiệp được quy định như thế nào? hãy cũng kiemtoancalico tìm hiểu nhé

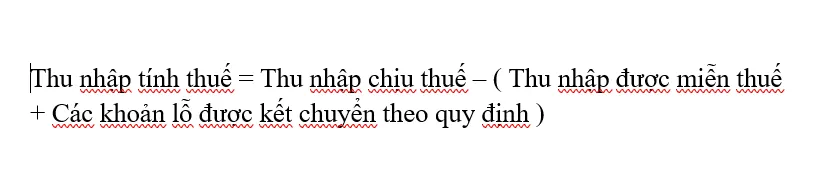

1. Công thức Xác định thu nhập tính thuế

Áp dụng quy định tại khoản 1 Điều 4 Thông tư 78/2014/TT-BTC, Hãng kiểm toán Calico đưa ra công thức thu nhập tính thuế trong kỳ tính thuế được như sau:

KÊ KHAI VÀ NỘP THUẾ TNDN

1. Kê khai thuế TNDN

Kê khai thuế TNDN là gì?

Kê khai thuế TNDN là khai quyết toán năm, theo từng lần phát sinh, hoặc khai quyết toán thuế đến tại thời điểm có quyết định về việc DN thực hiện chia; sáp nhập; hợp nhất; chuyển đổi loại hình doanh nghiệp; chấm dứt hoạt động; giải thể.

Trường hợp doanh nghiệp chuyển đổi loại hình và bên tiếp nhận nhận toàn bộ trách nhiệm về thuế của doanh nghiệp trước khi chuyển đổi (như chuyển đổi loại hình DN từ công ty trách nhiệm hữu hạn sang công ty cổ phần hoặc ngược lại; chuyển đổi DN 100% vốn Nhà nước sang công ty cổ phần và nhiều những trường hợp khác theo quy định của Luật Pháp) thì không cần khai quyết toán thuế đến thời điểm có quyết định về việc chuyển đổi, DN chỉ khai quyết toán thuế năm theo quy định.

Khi nào đến thời hạn nộp tờ khai quyết toán thuế TNDN?

Chậm nhất 90 ngày từ ngày kết thúc năm dương lịch hoặc năm tài chính là thời hạn phải nộp tờ khai quyết toán thuế thu nhập doanh nghiệp năm .

Chậm nhất 4 ngày từ ngày có quyết định chuyển đổi loại hình doanh nghiệp, hợp nhất, sáp nhập, chia, giải thể, chấm dứt hoạt động là thời hạn phải nộp tờ khai quyết toán thuế thu nhập doanh nghiệp đối với trường hợp chuyển đổi loại hình DN, hợp nhất,chia, sáp nhập, giải thể, chấm dứt hoạt động

Những trường hợp kê khai thuế TNDN theo từng lần phát sinh:

- Đối với hoạt động chuyển nhượng BĐS áp dụng đối với DN không có chức năng kinh doanh BĐS và doanh nghiệp có chức năng kinh doanh BĐS nếu có nhu cầu.

- Đối với tổ chức nước ngoài kinh doanh tại Việt Nam hoặc phát sinh thu nhập tại Việt Nam (gọi chung là nhà thầu nước ngoài) mà tổ chức này không hoạt động theo Luật Doanh nghiệp, Luật Đầu tư có nguồn thu từ hoạt động chuyển nhượng vốn.

Chậm nhất là 10 ngày kể từ ngày phát sinh là thời hạn nộp tờ khai thuế TNDN theo lần phát sinh.

Nếu có nhu cầu tư vấn cụ thể về KÊ KHAI VÀ NỘP THUẾ TNDN thể hãy liên hệ với chúng tôi qua websie: kiemtoancalico.com

2. Tạm nộp thuế thu nhập doanh nghiệp và quyết toán thuế năm

Thời hạn tạm nộp thuế TNDN

Căn cứ vào kết quả kinh doanh, sản xuất của doanh nghiệp NNT thực hiện tạm nộp số thuế TNDN của quý chậm nhất vào ngày thứ 30 của quý tiếp theo quý xảy ra phát sinh nghĩa vụ về thuế; DN không phải nộp tờ khai thuế TNDN tạm tính hàng quý.

- Những doanh nghiệp phải lập báo cáo tài chính quý theo quy định ví dụ như: như DN nhà nước; DN niêm yết trên thị trường chứng khoán và những trường hợp khác được quy định theo luật định thì DN dựa vào BCTC quý và các quy định của pháp luật về thuế để xác định số thuế TNDN tạm nộp hàng quý

- Những doanh nghiệp không phải lập BCTC quý thì DN dựa trên số thuế TNDN của năm trước và dự báo kết quả sản xuất kinh doanh trong năm để tính được số thuế TNDN tạm nộp hàng quý.

CÁCH TÍNH THUẾ THU NHẬP DOANH NGHIỆP

Các bước để tính thuế TNDN

Hãng kiểm toán Calico đã giới thiệu cho các bạn các công thức tính chi phí cũng như xác định thu nhập để tính thuế. Dựa vào các công thức trên kiemtoancalico sẽ tiếp tục hướng dẫn cách áp dụng các công thức đó để tính thuế thu nhập doanh nghiệp trong thực tế. Cụ thể các bước như sau:

Bước 1: Tổng hợp doanh thu – chi phí

Gồm có:

- Doanh thu: Kết chuyển doanh thu: Nợ 511 – Có 911; Kết chuyển doanh thu tài chính: Nợ 515 – Có 911; Kết chuyển thu nhập khác: Nợ 711 – có 911

- Chi phí: Kết chuyển chi phí giá vốn: Nợ 911 – Có 632; Kết chuyển chi phí tài chính: Nợ 911 – có 635; Kết chuyển chi phí quản lý DN: Nợ 911 – có 642; Kết chuyển chi phí bán hàng: Nợ 911 – Có 6421 (Thông tư 200 là 641); Kết chuyển chi phí khác: Nợ 911 – Có 811.

Theo luật thuế thu nhập doanh nghiệp thì chỉ có chi phí được trừ mới được đưa vào khi tính thuế thu nhập doanh nghiệp vì vậy sẽ phải loại ra các chi phí không được trừ

Sau khi tổng hợp xong số liệu áp dụng công thức: (TK đầu 5 + TK đầu 7) – (TK đầu 6 + TK đầu 8)

Có 2 trường hợp xảy ra:

- Trường hợp kết quả quả nhỏ hơn 0 => không phải nộp thuế ở quý tạm tính này.

- Trường hợp kết quả kết quả lớn hơn 0 => Chuyển sang bước 2

Bước 2: Thu nhập tính thuế TNDN

Xác định các khoản lỗ được kết chuyển theo quy định: khi thu nhập chịu thuế > 0; tiếp tục xem xét thêm kỳ trước có khoản lỗ còn được chuyển kỳ này hay không. Giả sủ có thì chuyển để giảm số thuế hoặc không phải nộp thuế.

Sau khi xác định được áp dụng công thức:

Có 2 trường hợp xảy ra:

Trường hợp thu nhập tính thuế < 0 -> không phải nộp thuế quý tạm tính này.

Trường hợp thu nhập tính thuế > 0 -> Các bạn thực hiện tiếp bước 3

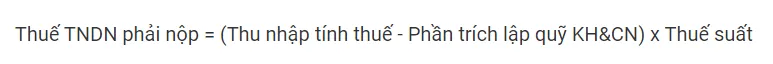

Bước 3: Phần trích lập quỹ KH&CN

Nếu doang nghiệp không có phần trích này thì bỏ qua bước 3 -> Chuyển sang bước 4

Bước 4: Số thuế thu nhập doang nghiệp tạm tính phải nộp

Có 2 trường hợp xảy ra:

Trường hợp 1: Doanh nghiệp có phần trích KH&CN áp dụng công thức:

Trường hợp 2: Doanh nghiệp không có phần trích KH&CN áp dụng công thức:

Bước 5: Số thuế thu nhập doanh nghiệp được giảm áp dụng cho DN có tổng doanh thu năm 2020 dưới 200 tỷ

Áp dụng công thức:

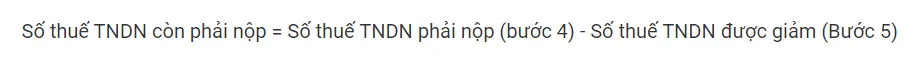

Bước 6: Số thuế thu nhập doanh nghiệp tạm tính còn phải nộp sau khi giảm

Áp dụng công thức:

Doang nghiệp mang số tiền đã tính được đi nộp,

Hạn nộp tiền: Chậm nhất là ngày thứ 30 tháng đầu quý sau quý tạm tính.

THUẾ SUẤT THUẾ THU NHẬP DOANH NGHIỆP

Dựa trên thu nhập chịu thuế trong kỳ tính thuế cũng như thuế suất thuế TNDN.

Bao gồm:

- Thu nhập chịu thuế trong kỳ chính là thu nhập từ các hoạt động kinh doanh; sản xuất và các thu nhập khác.

- Thuế suất thuế thu nhập doanh nghiệp là mức thuế tính bằng đơn vị % mà DN phải nộp dựa trên một khối lượng chịu thuế.

Tỷ lệ thuế suất là tỷ lệ dựa trên khối lượng thu nhập hay tài sản chịu thuế tính bằng đơn vị %

- Tỷ lệ 20%: Đối với các ngành bình thường

Ở một số ngành đặc thù, mức thuế suất thu nhập doanh nghiệp có nhiều mức khác nhau như:

- Tỷ lệ 32 tới 50%.: Hoạt động thăm dò và khai thác dầu khí

- Tỷ lệ 50%: Hoạt động thăm dò và khai thác các mỏ tài nguyên quý hiếm (đất hiếm, bạc, vàng, thiếc, bạch kim; kim cương, đá quý…)

- Tỷ lệ 40%: Nếu 70% diện tích khai thác đó nằm ở vùng có điều kiện kinh tế đặc biệt khó khăn

- Tỷ lệ 10-20%: Với một số DN được quy định tại Điều 19 Thông tư 78/2014/TT-BTC

Để được tư vấn rõ hơn về Thuế suất Thuế thu nhập doanh nghiệp; mời các bạn liên hệ với Dịch vụ kiểm toán của Hãng kiểm toán Calico để được tư vấn 1 cách cụ thể.

LUẬT THUẾ TNDN

Quy định mới về thuế TNDN

Thông tư số 78/2014/TT-BTC của Bộ Tài Chính ban hành để hướng dẫn NĐ 218/2013/NĐ-CP quy định và hướng dẫn thi hành Luật thuế TNDN.

- Từ ngày 01 tháng 01 năm 2014 thuế suất thuế TNDN phổ thông là 22% và từ ngày 01 tháng 01 năm 2016 là 20%.

- áp dụng mức thuế suất thuế thu nhập DN là 20% với DN có tổng mức doanh thu năm trước liền kề dưới 20 tỷ đồng. Nếu năm trước đơn vị hoạt động sản xuất kinh doanh chưa đủ 12 tháng; tính trung bình doanh thu một tháng không quá 1.67 tỷ

- Hạch toán riêng để kê khai nộp thuế thu nhập doanh nghiệp với mức thuế suất 22% (từ 01/01/2016 là 20%) đối với thu nhập từ chuyển nhượng BĐS; chuyển nhượng quyền tham gia dự án đầu tư; chuyển nhượng dự án đầu tư; chuyển nhượng quyền khai thác, thăm dò, chế biến khoáng sản.

- Bổ sung lãi tiền vay và lãi tiền gửi đối với đối tượng phải tính thuế thu nhập doanh nghiệp theo phương pháp trực tiếp trên doanh thu với thuế suất 5%.

Thời điểm ghi nhận doanh thu

Theo thông tư số 78/2014/TT-BTC của Bộ Tài chính cũng đề cập đến việc bổ sung quy định về thời điểm xác định doanh thu để tính thu nhập chịu thuế; theo đó có 2 trường hợp xảy ra:

- Trường hợp DN kinh doanh dịch vụ được khách hàng trả tiền trước cho nhiều năm thì doanh thu để tính thu nhập chịu thuế được tính theo doanh thu trả tiền một lần hoặc phân bố cho số năm trả tiền trước.

- Trường hợp DN ở trong thời gian hưởng ưu đãi thuế thì việc xác định số thuế được ưu đãi cần căn cứ vào toàn bộ số thuế TNDN phải nộp của số năm thu tiền trước sau đó chia cho số năm đã thu tiền trước. Đối với DN vận tải hàng không là thời điểm hoàn tất việc cung cấp dịch vụ vận chuyển cho người mua.

Ghi nhận thu nhập từ chuyển nhượng BĐS:

Thông tư 78/2014/TT-BTC cũng quy định DN được bù trừ lỗ trong các hoạt động chuyển nhượng như: chuyển nhượng dự án đầu tư; chuyển nhượng BĐS; chuyển nhượng quyền tham gia thực hiện dự án đầu tư (trừ dự án thăm dò, khai thác khoáng sản); với phần lãi của hoạt động kinh doanh, sản xuất trong kỳ tính thuế.

DN cần phải chuyển số lỗ từ các hoạt động chuyển nhượng như:

Chuyển nhượng dự án đầu tư; chuyển nhượng quyền tham gia thực hiện dự án đầu tư (trừ dự án khai thác khoáng sản, thăm dò) từ năm 2013 trở về trước còn trong thời gian chuyển phần lỗ vào thu nhập của hoạt động chuyển nhượng BĐS; chuyển nhượng BĐS; chuyển nhượng quyền tham gia thực hiện dự án đầu tư; chuyển nhượng dự án đầu tư; nếu chuyển không hết thì được chuyển vào thu nhập của hoạt động kinh doanh; sản xuất bao gồm cả thu nhập khác từ năm 2014 trở về sau.

Trường hợp DN phải thực hiện thủ tục giải thể:

Sau khi có quyết định giải thể nếu có quyết định chuyển nhượng BĐS là tài sản cố định của DN thì lãi hoặc thu nhập hoặc từ hoạt động chuyển nhượng BĐS nếu như có thì được bù trừ với số tiền lỗ từ hoạt động kinh doanh sản xuất vào kỳ tính thuế mà phát sinh hành vi chuyển nhượng BĐS.

Chi phí không được trừ và được trừ khi ghi nhận thu nhập chịu thuế.

Thông tư quy định: hóa đơn (HĐ) mua dịch vụ; hàng hóa từng lần nhiều hơn 20 triệu (đã bao gồm VAT) cần phải thanh toán không dùng tiền mặt để được tính chi phí hợp lý.

- Trường hợp HĐ này đã hạch toán vào chi phí tính thuế nhưng sau đó không thanh toán theo đúng điều kiện thì phải kê khai điều chỉnh giảm chi phí tính thuế.

- Trường hợp đối với các HĐ mua dịch vụ; hàng hóa bằng tiền mặt đã phát sinh trước thời điểm thi hành Thông tư thì không phải điều chỉnh lại.

Doanh nghiệp được chi tối đa 01 triệu đồng hằng tháng trên 1 người.

Doanh nghiệp được chi tối đa 01 triệu đồng hằng tháng trên 1 người để trích nộp những loại quỹ như: quỹ an sinh xã hội; hưu trí tự nguyện; mua bảo hiểm hưu trí tự nguyện; bảo hiểm nhân thọ cho người lao động; bên cạnh đó phải ghi rõ điều kiện được hưởng trong hợp đồng lao động; thỏa ước lao động tập thể … và doanh nghiệp bắt buộc phải thực hiện đầy đủ bảo hiểm cho người lao động

CÔNG TY UY TÍN VỀ TƯ VẤN THUẾ TNDN

Dịch vụ Tư vấn Thuế tại Công ty kiểm toán Calico là thế mạnh của công ty với lực lượng kiểm toán viên; chuyên viên có trình độ; kinh nghiệm chuyên môn cao sự hiểu biết về Luật Thuế đủ khả năng đáp ứng tốt nhất cho mục đích tư vấn pháp luật về Thuế cũng như Kiểm toán cho khách hàng. Công ty Hãng kiểm toán Calico luôn cung cấp cho khách hàng những thông tin; giá trị thực, tài sản thực; chính xác và có độ tin cậy cao nhất theo nhu cầu của khách hàng.

Mọi chi tiết xin liên hệ:

- Hãng kiểm toán Calico

- Địa chỉ: Tầng 29, Tòa Đông, Lotte Center Hà Nội.

- Số 54 Liễu Giai, Phường Cống Vị, Quận Ba Đình, TP. Hà Nội

- VPGD: Phòng 2302, Tháp B, Toà nhà The Light, đường Tố Hữu, Phường Trung Văn, Quận Nam Từ Liêm, TP. Hà Nội.

- Hotline: 0966.246.800

- Email: calico.vn@gmail.com